1.Сущность и классификация финансовых ресурсов

Финансовые ресурсы - это совокупность денежных средств, принадлежащих государству, организациям и населению, формируемая в процессе распределения и перераспределения части стоимости валового внутреннего продукта (ВВП), и предназначенная для финансирования расширенного воспроизводства и иных общегосударственных потребностей.

Финансовые ресурсы предприятия - это совокупность денежные средства, находящаяся в распоряжении хозяйственных субъектов и предназначенная для обеспечения его функционирования.

Значение финансовых ресурсов обусловлено тем, что основная их часть формируется предприятиями сферы материального производства, а затем перераспределяется в прочие звенья экономики.

Финансовые ресурсы непосредственно влияют на все стадии воспроизводственного процесса, приспосабливая, тем самым, пропорции производства к общественным потребностям.

В связи с этим становится вполне очевидной роль государства, которое в условиях объективной экономической действительности, помимо общеизвестных, классических функций (обороны, управления и т.д.), обязано обеспечить и условия наиболее эффективного использования имеющихся в его распоряжении ресурсов предприятий с целью стимулирования экономического роста, являющегося необходимым условием стабильного, независимого и экономически состоятельного общества.

Важно отметить, что термины «финансы» и «финансовые ресурсы» взаимосвязаны. Финансы - это специфическая форма производственных отношений, возникающих по поводу распределения и перераспределения части общественного продукта, главным образом чистого дохода, и формирование на этой основе централизованных и децентрализованных фондов денежных средств, используемых на цели расширенного воспроизводства и удовлетворение общегосударственных потребностей. Таким образом, количественные границы функционирования финансов определяются финансовыми ресурсами, выражающими сущностное содержание финансов.

Теперь изучим основные элементы финансового обеспечения воспроизводственного процесса и связь их с процессом образования финансовых ресурсов. ВВП в денежном выражении есть стоимость потребленных сырья, материалов, топлива, энергии, а также износа основных средств в виде амортизационных отчислений, стоимости необходимого продукта, стоимости прибавочного продукта. Связь стоимостной структуры общественного продукта с элементами финансовых ресурсов состоит в соответствии каждой части ВВП определенным элементами финансовых ресурсов. Основная сумма их, (прибыль, налоги, неналоговые доходы, прибыль и доходы от внешнеэкономической деятельности и др.), складывается и представляет прибавочный продукт.

Соотношение между общественным продуктом и финансовыми ресурсами государства обусловлено следующими аспектами:

Отражением в стоимости общественного продукта всего фонда оплаты труда, а в финансовых ресурсах - только той его части, которая перераспределяется и направляется в бюджет и другие денежные фонды;

Учетом в стоимости общественного продукта всей совокупной суммы материальных затрат, а в финансовых ресурсах - только их части в виде амортизационных отчислений;

Полным вхождением стоимости прибавочного продукта (в отличие от других частей ВВП) в состав финансовых ресурсов.

Обычно объем финансовых ресурсов больше национального дохода. В связи с этим кроме стоимости прибавочного продукта и части необходимого продукта финансовые ресурсы включают отчисления на амортизацию. Их соотношение зависит от ряда факторов, включая трудоемкость и фондоёмкость отраслей, предприятий и отдельных производств.

Сущностные признаки финансов и границы их функционирования определены конкретной формой их выражения - финансовыми ресурсами, а их основной источник - чистый доход.

Современная экономика характеризуется кризисными явлениями на разных этапах своего развития. В историческом контексте уровень централизации финансовых ресурсов был различным и обусловлен множеством факторов. Переход к рыночным отношениям требует, с одной точки зрения, расширения самостоятельности хозяйствующих субъектов и соответствующего роста финансовых ресурсов, остающихся в распоряжении; с другой позиции, структурная перестройка экономической модели требует существенной централизации финансовых ресурсов и направления их на приоритетные отрасли, требующие существенной государственной финансовой поддержки. Сбалансированными между хозяйствующими субъектами и государством можно считать такие финансовые отношения, которые обеспечат бесперебойное финансирование процесса расширенного воспроизводства хозяйствующих субъектов и на этой основе рост доходов бюджета. Сегодня же, наоборот, приоритетным является обеспечение бюджета за счет роста налоговой нагрузки на сферу материального производства, отсюда у предприятий не хватает доходов даже для простого воспроизводства, а следовательно, и для выплат заработной платы. Эффективность хозяйствования будет падать до тех пор, пока интересы государства и хозяйствующих субъектов не станут сбалансированными. Баланс интересов может наступить при установлении налоговой нагрузки для хозяйствующих субъектов в размере, составляющем не более 22% в структуре валового внутреннего продукта.

Финансовые ресурсы могут быть классифицированы по множеству критериев. Ключевым критерием выступает принадлежность финансовых ресурсов. Исходя из этого, выделяют централизованные и децентрализованные финансовые ресурсы. Централизованные финансовые ресурсы - это те, что находятся в распоряжении государства. Децентрализованные финансовые ресурсы - это совокупность финансовых средств, находящихся в распоряжении хозяйствующих субъектов (предприятий).

Рассмотрим классификацию финансовых ресурсов предприятий. По происхождению выделяют внутренние и внешние (привлеченные) ресурсы.

Внутренние финансовые ресурсы создаются в процессе текущей деятельности фирмы и представлены в виде чистой прибыли, амортизации, а также обязательств перед ее работниками, бюджетом и внебюджетными фондами и прочими кредиторами.

Внешние финансовые ресурсы создаются во внешних источниках и включают первоначальный капитал, а также ресурсы, мобилизуемые на финансовом рынке как в виде последующего размещения акций, так и эмиссии облигаций, и, конечно, заемные финансовые ресурсы (банковские кредиты, небанковские займы и др.). К внешним ресурсам относятся также и ресурсы, поступившие в порядке перераспределения (бюджетные дотации, страховые выплаты и т.п.).

Классификация финансовых ресурсов предприятия по критерию их принадлежности предусматривает их деление на собственные финансовые ресурсы, т.е. ресурсы, находящиеся в распоряжении фирмы, в отношении которых отсутствуют обязательства по их возврату (выплате), и заемные финансовые ресурсы, в отношении которых фирма имеет обязательства по их возврату (выплате). Так, денежные средства, внесенные в уставный капитал, и чистая прибыль, полученная фирмой, относятся к собственным финансовым ресурсам. Вполне понятно, что банковский кредит относится к заемным финансовым ресурсам, поскольку он получен от банка и подлежит возврату по истечении срока кредитования.

Кроме этого, важным принципом классификации является разделение финансовых ресурсов по длительности сроков, в течение которых фирма может обладать этими ресурсами. Краткосрочные ресурсы — это те ресурсы, которыми она может располагать в течение 12 ближайших месяцев. Таким образом, в ежедневном обороте фирмы участвуют средства, разнообразные по источникам, срокам возврата, особенностям обязательств, т.е. большинство фирм имеют смешанный тип финансирования.

Соотношение финансовых ресурсов, полученных из различных источников, в общем объеме финансовых ресурсов фирмы предопределяет финансовую структуру капитала (или просто структуру капитала). Характер финансовой структуры капитала определяется возможностями привлечения внешних источников финансирования, политикой фирмы в области распределения прибыли, отношением к предпринимательскому риску и прочим факторами.

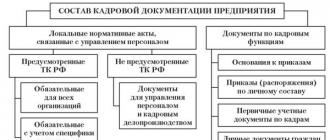

Более подробная классификация финансовых ресурсов предприятий представлена на рисунке.

2. Финансовый рынок и его роль в формировании финансовых ресурсов государства

Финансовый рынок - это механизм взаимодействия между субъектами экономики, предназначенный для мобилизации и использования финансовых и кредитных ресурсов на основе законов спроса и предложения.

Финансовый рынок состоит из двух базовых секторов: денежный рынок и рынок капиталов. На денежном рынке функционируют банки, оперируя краткосрочными ресурсами и обеспечивая пополнение оборотных средств предприятия. На рынке капиталов работают различные финансовые и кредитные институты: финансовые фонды и компании, специализированные банки, страховые компании, пенсионные фонды и др. Они оперируют долгосрочным капиталом, чем создают условия для инвестиций.

Финансовый рынок занимает ведущее место в обеспечении функционирования финансовой системы государства. Отдельные его сектора — фондовый, кредитный, страховой и др. — позволяют с помощью рыночных механизмов координировать деятельность всей финансовой системы, осуществляя движение денежных средств в процессе распределения и перераспределения совокупного общественного продукта, а также формирования и использования денежных фондов основных субъектов финансовых отношений. Вместе с другими инфраструктурными рынкам (рынком труда, реальных товаров) финансовый рынок является важнейшим атрибутом рыночной экономики.

Каждый институт финансового рыка обладает конкретными полномочиями по ведению тех или иных операций с конкретным арсеналом финансовых инструментов. Например, фондовый рынок представляет собой один из важнейших секторов финансового рынка. Это составная часть рынка капитала (ссудного и акционерного), основная макроэкономическая функция которого состоит в аккумулировании временно высвобождаемых денежных средств и перераспределении их между хозяйствующими субъектами, секторами и отраслями экономики, физическими лицами, а также национальными хозяйствами. Как известно, на фондовом рынке перелив финансовых потоков происходит посредством эмиссии (первичный рынок) и купли-продажи (вторичный рынок) ценных бумаг — прежде всего в виде титулов собственности (акций) и долговых обязательств с фиксированным доходом (облигаций).

С институциональной позиции фондовый рынок является совокупностью разного рода кредитно-финансовых институтов, прежде всего фондовых бирж, через которые перемещаются капиталы.

Финансовый рынок играет важную роль в формировании финансовых ресурсов государства. Кроме распределительной и мобилизационной функции, финансовый рынок является инструментом прямого заимствования средств государством у других участников рынка.

Заемщиком государство выступает в процессе размещения государственных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг.

Ключевой формой кредитных отношений при государственном кредите являются такие отношения, при которых государство выступает заемщиком средств.

Для кредиторов, государственный кредит - это прежде всего форма сбережения, инвестирования средств в ценные бумаги, приносящая дополнительный доход. Важное значение здесь имеет и уровень доверия к государству как к кредитору. Рынок государственных ценных бумаг предоставляет кредиторам комплекс уникальных преимуществ по сравнению с инвестициями в частные компании. Среди таких преимуществ стоит выделить:

Гарантия полноты и своевременности платежей;

Высокая ликвидность;

Возможность единовременного размещения практически неограниченных сумм денежных средств;

Относительно высокая доходность;

Наличие эффективной системы безналичных расчетов по бумагам и т.д.

Государственный кредит делится на виды, отражающие специфику отношений и влияния ряда факторов. Виды государственного кредита определяются:

Составом заемщиков и кредиторов;

Конкретными причинами появления потребности у государства в мобилизации средств;

Местом получения кредита;

Формой оформления кредита;

Методами привлечения денежных ресурсов и способами их возврата;

Степенью риска кредитора и заемщика;

Сроками погашения государством своих обязательств.

Таким образом, можно сказать, что финансовый рынок играет одну из ключевых ролей в формировании финансовых ресурсов государства. Кроме своих базовых функций по мобилизации и перераспределению финансовых ресурсов, финансовый рынок обеспечивает механизм непосредственного заимствования финансовых средств государством у других участников рынка. Будучи важным звеном общего финансового рынка, рынок государственных ценных бумаг является неотъемлемым источником формирования финансовых ресурсов государства.

3.Финансовый рынок и его роль в формировании финансовых ресурсов хозяйствующих субъектов

Помимо собственного капитала, финансовые ресурсы хозяйствующих субъектов формируются при помощи заемных и привлеченных источников.

В состав привлеченных финансовых ресурсов включают кредиторскую задолженность за товары, работы, услуги, а также все виды текущих обязательств предприятия по расчетам.

В состав заемных финансовых ресурсов входят долгосрочные и краткосрочные кредиты банков, а также другие долгосрочные финансовые обязательства, связанные с привлечением заемных средств (кроме кредитов банков), на которые начисляются проценты, и др.

В условиях современной экономики значительная часть финансовых ресурсов предприятия привлекается за счет его участия на финансовом рынке как заемщика и эмитента. Здесь отражается одно из основополагающих значений финансового рынка — расширение возможностей хозяйствующих субъектов в выборе источников формирования финансовых ресурсов.

Финансовый рынок предоставляет 2 базовых инструмента заимствования для хозяйствующих субъектов.

1) в форме займов, при которой ожидается, что к какому-то моменту в будущем заемщик погасит задолженность; в таких обстоятельствам заемщик будет платить комиссию за получение разрешения на использование денег в течение определенного периода времени; как правило, эта комиссия представлена в форме регулярных процентных платежей, которые рассчитываются как процент от заимствования средств.

2) заемщик может предложить права собственности на часть компании. В этом случае инвестор не ожидает от заемщика возврата заемных средств, так как заёмщик позволяет новым владельцам компании делить с ним ответственность и (что более важно) участвовать в прибыли компании.

Первый сценарий предполагает привлечение средств за счёт выпуска облигаций. Второй - за счёт эмиссии акций. Обе процедуры довольно сложны и требуют от заёмщика выполнения ряда требований. Выбор в пользу облигационного займа или акционирования (ipo) зависит от цели привлечения средств и стратегии компании-заёмщика.

Выпуск облигаций позволяет компании привлечь средства на время и платно, т.е. нужно будет платить % за пользование привлечёнными средствам, а через определённое время ещё и вернуть их в полном объёме. Распределение рисков в этом случае имеет долевой характер: часть риска берет на себя инвестор, величина этого риска пропорциональна «качеству» заёмщика. Но основной риск остаётся на заёмщике, т.к. ему нужно настолько эффективно использовать заёмные средства, чтобы и вернуть их через некоторое время полностью и проценты за их использование оплатить и выполнить цели, на которые привлекались финансовые ресурсы. Но при этом, облигационный заём позволяет сохранить заёмщику свою компанию в собственности.

Другой инструмент, который позволяет посредством финансового рынка привлечь средства - это акционирование. И главный минус этого инструмента - потеря заёмщиком права собственности на своё предприятие. В целом тут даже не идёт речь о займе, - по сути, инвестор просто покупает часть компании, инвестируя средства в эмитированные её акции. Но вместе с этим, инвестор берет на себя всю полноту рисков за судьбу вложенных средств. Если цели, на которые привлекались средства, не будут достигнуты, а привлеченный капитал будет потрачен неэффективно - у инвестора останется только право собственности на часть ничего не стоящей компании.

В чем состоит значение финансового рынка?

Объективной предпосылкой функционирования финансового рынка является несовпадение потребности в финансовых ресурсах у одних субъектов хозяйствования или государства с наличием свободных финансовых ресурсов у других, что создает возможность удовлетворения потребности первых. Кроме того, у многочисленных владельцев временно свободных средств в отдельности суммы могут быть незначительными, тогда как потребности в финансовых ресурсах, как правило, бывают огромными. Финансовый рынок предназначен для аккумуляции временно свободных денежных средств у большого количества мелких и крупных владельцев и передачи их пользователям. Таким образом, финансовый рынок является посредником в движении денежных средств от сберегателей к инвесторам, формируя у последних финансовые ресурсы.

Финансовый рынок решает несколько задач. Основные из них:

Мобилизация временно свободных финансовых ресурсов,

Эффективное их размещение,

Обеспечение максимальных доходов владельцам свободных финансовых ресурсов,

Цивилизованное финансирование бюджетного дефицита,

Является новым рыночным механизмом перераспределения финансовых ресурсов между отраслями, территориями, субъектами хозяйствования в дополнение к бюджетному механизму.

Какие возможности дает финансовый рынок коммерческим организациям?

Привлечение капитала, инвестиций. Одно из важнейших значений финансового рынка - расширение возможностей хозяйствующих субъектов в выборе источников формирования финансовых ресурсов.

Как средства домохозяйств участвуют на финансовом рынке?

Какое значение финансовый рынок имеет для органов государственной власти и местного самоуправления?

Укажите преимущества перераспределения финансовых ресурсов через финансовый рынок:

Важнейшие преимущества рынка ценных бумаг таковы:

Условия привлечения капитала, в отличие от банковского кредита, определяет сама компания. Ограничителями выступают лишь конъюнктура финансового рынка и законодательное регулирование отношений на рынке ценных бумаг;

Доходы по определенным ценным бумагам зависят от результатов финансового года и могут не выплачиваться даже при наличии источников, которые в данном случае полностью капитализируются. Это немаловажный фактор внутреннего финансирования компании;

Капитал, полученный путем выпуска ценных бумаг, остается в распоряжении компании на протяжении всего их жизненного цикла, несмотря на смену владельцев ценных бумаг;

Определенные виды ценных бумаг дают возможность участвовать в управлении имуществом компании;

По целому ряду ценных бумаг предусмотрено льготное налогообложение.

Укажите возможные негативные последствия перераспределения финансовых ресурсов через финансовый рынок:

Возможные отрицательные последствия перераспределения финансовых ресурсов через финансовый рынок: рост оптовых и розничных цен, отвлечение средств из реального сектора экономики.

Функционирование финансовых рынков имеет огромное хозяйственное значение. Благодаря им становится возможным инвестировать денежные средства в производство, что позволяет увеличивать производственные мощности страны, накапливать ресурсный потенциал. С помощью финансового рынка обеспечивается развитие предприятий, отраслей, с целью получения инвесторами максимальной прибыли. Перелив капиталов на финансовых рынках способствует ускорению НТП, быстрейшему внедрению научно-технических достижений. Все это содействует наиболее быстрому движению и эффективному использованию финансовых ресурсов. На финансовом рынке изыскиваются свободные денежные средства для покрытия растущих государственных расходов.

Раскройте информационное значение финансового рынка:

Дайте определение рынка финансовых услуг в соответствии с российским законодательством:

Под финансовым рынком обычно принято понимать сектор экономики, внутри которого происходит непосредственное взаимодействие покупателей и продавцов финансовых услуг, а под оказанием финансовых услуг – предпринимательскую деятельность, возникающую в связи с обращением денег, долговых и долевых ценных бумаг в экономике.

Укажите органы государственного регулирования финансового рынка в Российской Федерации:

Назовите методы государственного финансового регулирования операций на финансовом рынке:

Среди финансовых методов воздействия на экономику и соц. процессы наиболее распространены бюджетные и налоговые. Каждому объекту финансового регулирования соответствуют определенные методы.

Методами гос.финансового регулирования отраслевых пропорций являются :

Налоговое регулирование(изменение состава налогов, налоговых ставок, налогооблагаемой баы, состава налогоплательщиков и т.д.)

Амортизационная политика (может предполагать использование ускоренной амортизации)

Различные формы гос. финансовой поддержки организаций и индивидуальных предпринимателей (субсидии, бюджетные кредиты, бюджетные инвестиции, гос. и мун. заказы, гос. и мун. Гарантии)

С бюджетными расходами связаны также льготное кредитование и страхование, поскольку более низкий уровень ссудного процента и страхового тарифа по услугам коммерческих банков и страховых компаний обеспечивается бюджетным субсидированием соответствующих ставок и тарифов

Методы финансового регулирования территориальных пропорций: осуществляется через механизм межбюджетных трансфертов, финансирование целевых программ поддержки и развития отдельных регионов и муниципальных образований, а также в связи с изменением состава налогов.

Основными методам финансового регулирования социальной структуры общества: использование прогрессивной ставки подоходного налога, высокий уровень ставок по налогу на наследство и налогу на недвижимость, льготы по налогам, уплачиваемым физическими лицами, различные социальные выплаты и льготы.

Выполните следующие тестовые задания:

Элементами финансового рынка являются:

- рынок ценных бумаг

- информационный рынок

- товарный оптовый рынок

- рынок ссудных капиталов (кредитный рынок)

- валютный рынок

Выберите виды распределения, осуществляемые с помощью финансового рынка:

- межтерриториальное

- межотраслевое

- внутриотраслевое

- межхозяйственное

- внутрихозяйственное

Элементами финансового рынка (по характеру финансовых инструментов) являются:

- валютный рынок

- кредитный рынок

- информационный рынок

- международный рынок

- рынок ценных бумаг

Значение финансового рынка для субъектов экономики заключается в возможности:

- размещения временно свободных денежных средств

- привлечении дополнительных финансовых ресурсов

- снижения объема налоговых обязательств

- получения информации об уровне доходности в экономике

Тема 10. Организационно-правовые основы управления финансами

Что такое финансовое право?

Финансовое право представляет собой совокупность юридических норм, регулирующих отношения, возникающие в процессе образования, распределения и использования денежных фондов органов государственной власти и органов местного самоуправления, а также субъектов хозяйствования, необходимых для реализации возложенных на них функций и выполнения стоящих перед ними задач.

Перечислите основные функции Министерства финансов Российской Федерации.

Среди основных функций Минфина России в соответствии с указанными задачами можно назвать:

· разработку проектов законов по вопросам развития бюджетной системы, основ бюджетного процесса, разграничения бюджетных полномочий между РФ, ее субъектами и органами местного самоуправления;

· разработку проектов законов в области налогообложения, а также форм документов, учета и отчетности, связанных с их реализацией;разработку проекта закона о федеральном бюджете и организацию его исполнения, составление отчетности об исполнении федерального бюджета и консолидированного бюджета Российской Федерации;

· координацию бюджетной и денежно-кредитной политики;управление государственным долгом РФ и эмиссию государственных ценных бумаг от имени Российской Федерации;

· ведение книги учета государственных долгов и регистрации эмиссии государственных ценных бумаг субъектов Российской Федерации и муниципальных образований;

· разработку нормативных актов в области бухгалтерского учета и составления финансовой отчетности.

Когда было создано современное Федеральное казначейство? Чем была продиктована необходимость его создания?

Федеральное казначейство Российской Федерации создано УказомПрезидента РФ от 8 декабря 1992 г. № 1556. Единую централизованную системуорганов федерального казначейства возглавляет руководитель Федеральногоказначейства - начальник Главного управления Федерального казначействаМинистерства финансов РФ.Федеральное казначейство в соответствии с Положением «О Федеральном казначействе», утвержденном Постановлением Правительства Российской Федерации от 01.01.2004 № 703 осуществляет правоприменительные функции по обеспечению исполнения федерального бюджета, кассовому обслуживанию исполнения бюджетов бюджетной системы Российской Федерации, предварительному и текущему контролю за ведением операций со средствами федерального бюджета главными распорядителями, распорядителями и получателями средств федерального бюджета. Федеральное казначейство осуществляет свою деятельность через управления по субъектам Российской Федерации и отделения по муниципальным образованиям.

Приведите примеры органов управления финансами в коммерческих организациях.

Управление финансами в коммерческих организациях осуществляется высшими органами управления (например, для акционерных обществ это собрание акционеров), которые определяют финансовую стратегию организации, утверждают финансовые планы, отчеты об их исполнении. Непосредственно финансовыми потоками управляют руководство организации (совет директоров, генеральный директор) и специально созданные финансовые службы, они же разрабатывают проекты финансовых планов, принимают решения о размещении финансовых ресурсов в различные виды активов, осуществляют взаимодействие с финансово-кредитными организациями. В небольших организациях, где нет специальных финансовых служб, их функции выполняют бухгалтерии. Для коммерческих организаций, входящих в состав финансово-промышленных групп, большое значение в управлении финансами имеют решения, принимаемые головной компанией этой группы, то же касается крупных холдингов, не зарегистрированных как финансово-промышленные группы.

Приведите примеры органов управления финансами в некоммерческих организациях

Состав органов управления финансами в некоммерческих организациях определяется их организационно-правовыми формами и видом деятельности. Кроме руководителей таких организаций, решения по финансовым вопросам могут принимать специально созданные попечительские советы, ревизионные комиссии и др.

Тема 6. Финансовый рынок как механизм перераспределения финансовых ресурсов

Дайте определение финансового рынка :

Финансовый рынок- система отношений, возникающая в процессе обмена экономических благ с использованием денег в качестве актива-посредника.

На финансовом рынке происходит мобилизация капитала, предоставление кредита, осуществление обменных денежных операций и размещение финансовых средств в производстве. А совокупность спроса и предложения на капитал кредиторов и заёмщиков разных стран образует мировой финансовый рынок.

И др.); региональные финансы (бюджеты и внебюджетные фонды различных административно-территориальных образований); финансы предприятий, организаций, фирм. Финансы фирм, предприятий занимают определяющее положение в структуре финансовой системы страны, так как именно на уровне предприятий формируется преобладающая масса финансовых ресурсов государства.

Общее понятие финансовых ресурсов

Денежные доходы, накопленные их собственниками для последующего расходования, а также средства, привлеченные в качестве кредитов, составляют финансовые ресурсы , которые делятся на собственные и привлеченные (кредитные). Для бюджетов всех уровней финансовые ресурсы — это мобилизованные доходы и привлеченные займы. Для предприятий — это собственный капитал, прибыль, полученные кредиты и размещенные на рынке ценные бумаги. Для работников финансовым ресурсом является доход в виде заработной платы, а также кредиты (например, банковские, потребительские и ломбардные).

Собственные финансовые ресурсы находятся в полном распоряжении их владельца, а кредитные привлекаются на срок и подлежат возврату вместе с процентными выплатами за их использование.

Источниками кредитных ресурсов выступают временно свободные денежные средства предприятий, населения, а в некоторых случаях и государства. Купля и продажа этих ресурсов сосредоточена на финансовом рынке. Он состоит из двух частей: рынка ссудных капиталов и рынка ценных бумаг. Его основная функция — обеспечение хозяйствующих субъектов дополнительными денежными средствами под определенный процент.

Финансы предприятий — часть общегосударственной финансовой системы

Финансы предприятий — составная часть всей .

Финансы хозяйствующих единиц находятся в зависимости от проводимой государством экономической политики . К основным направлениям государственного регулирования финансовой деятельности предприятий относятся: ценообразование, налоговая система, денежное обращение, кредит, формы платежей и расчетов, организация обращения (), государственное лицензирование хозяйственной деятельности, внешнеэкономические связи, бюджетное финансирование (рис. 55).

Контрольная функция

Контрольная функция финансов организации состоит в отслеживании финансового состояния и проверке эффективности ее деятельности . Так, например, контроль за позволяет определить степень результативности хозяйственной деятельности организации. Наряду с этим финансы организации способны воздействовать на степень эффективности ее хозяйственной деятельности посредством так называемого контроля рублем , который осуществляется внутри организации, в ее взаимоотношениях с другими участниками делового оборота, вышестоящей организацией, государством и другими участниками финансовой системы. Внутри предприятия рублем контролируется качество и количество труда, использование и и т. д. Контроль рублем во взаимоотношениях с другими участниками делового оборота проводится при соблюдении договорных обязательств. Хозяйственная деятельность предприятия контролируется рублем в процессе выполнения обязательств перед бюджетом.

Контрольная функция реализуется двояким образом через:

- финансовые показатели в , статистической и оперативной отчетности;

- финансовое воздействие, которое осуществляется с помощью экономических рычагов и стимулов (налоги, льготы, субсидии и т. д.).

Функция обслуживания

Функция обслуживания движения доходов организации является второй функцией, раскрывающей содержание финансов предприятия. Так как движение доходов предприятия связано с возобновлением потребляемых ресурсов, то часто эту функцию называют воспроизводственной . Наличие этой функции связано с необходимостью обеспечения непрерывного движения доходов в процессе хозяйственной деятельности предприятия. Эффективность процесса обслуживания финансами организации движения ее дохода зависит от соответствия потоков и денежных ресурсов, обеспечивающих хозяйственную деятельность организации. Во многом это соответствие определяет , способность своевременного и полного выполнения своих обязательств перед другими субъектами финансовых отношений.

Распределительная, обслуживающая и контрольная функции раскрывают содержание финансов организации в процессе движения каждой из трех форм ее доходов — первичной, вторичной и конечной.

Функции финансов организации выступают во взаимосвязи и взаимообусловленности. Обслуживание движения дохода невозможно без его распределения, а обеспечение соответствия между потоками материальных и финансовых ресурсов достигается с помощью контрольной функции организации.

В составе финансовых отношений предприятий выделяются следующие группы денежных отношений предприятий:

- с контрагентами по поводу формирования доходов и использования фондов;

- с предприятиями по поводу распределения финансов; в нефондовой форме (уплата и получение штрафов при нарушении договорных обязательств, внесение различных паевых взносов, участие в распределении прибыли от совместной деятельности, приобретение ценных бумаг других предприятий и государства, получение по ним дивидендов и др.);

- с потребителями продукции в соответствии с договорами;

- со страховыми организациями по поводу различных видов обязательного и добровольного страхования;

- с банковской системой по поводу расчетно-кассового обслуживания в связи с получением и погашением ссуд, уплатой процентов, а также предоставлением банкам на временное пользование свободных денежных средств за определенную плату;

- с государством по поводу образования и использования бюджетных и внебюджетных фондов;

- с вышестоящими управленческими структурами вертикальные и горизонтальные взаимосвязи по поводу внутриотраслевых перераспределений финансовых ресурсов.

Эти группы денежных отношений и составляют в целом содержание финансов предприятий. Финансы фирмы представляют собой денежные отношения, связанные с формированием и распределением денежных доходов и накоплений у субъектов хозяйствования, и их использованием, выполнением обязательств перед и банковской системами, финансированием текущих затрат и затрат по расширенному воспроизводству, социальному обеспечению и материальному стимулированию работающих.

Финансовые ресурсы предприятия и их структура

Финансовые ресурсы предприятия — это его и .

Формирование и пополнение финансовых ресурсов (основного и оборотного капитала ) — важная финансовая проблема. Первичное формирование этих капиталов происходит в момент учреждения предприятия, когда образуется .

Уставный (акционерный) капитал — имущество предприятия, созданное за счет вкладов учредителей.

Финансовые ресурсы — это денежные средства, остающиеся в распоряжении предприятия после осуществления текущих затрат по покрытию материальных расходов и оплаты труда.

Основной источник формирования финансовых ресурсов — это .

Источники формирования финансовых ресурсов предприятия: прибыль; выручка от реализации выбывшего имущества; амортизация; прирост устойчивых пассивов; займы; целевые поступления; паевые взносы. Кроме того, предприятие может мобилизовать финансовые ресурсы в различных секторах : продажа акций, облигаций; дивиденды, проценты; кредиты; доходы от других финансовых операций; доходы от выплаты страховых премий и т. д. (рис. 57).

Значительные финансовые ресурсы предприятия могут быть мобилизованы на финансовом рынке .

Основное направление использования финансовых средств — инвестирование в расширенное воспроизводство.

Использование финансовых средств осуществляется по следующим направлениям:- инвестирование в капитальные вложения на расширение производства;

- инвестирование в ценные бумаги;

- платежи в бюджет, банковскую систему, взносы во внебюджетные фонды;

- образование денежных фондов и резервов.

Основной источник финансовых средств предприятия — его прибыль (рис.58). Прибыль — часть валового дохода предприятия.

Валовой доход предприятия — выручка от продажи продукции за вычетом затрат.

Важная составляющая валовой прибыли — прибыль от реализации основных фондов (рис. 59).

Другая составляющая валовой прибыли — прибыль от внереализационной деятельности (сдача имущества в аренду, доходы по ценным бумагам и прочее).

Среди основных источников финансирования расширенного воспроизводства основных фондов находится амортизация . Это процесс перенесения стоимости основных фондов и нематериальных активов на производство и реализуемую продукцию по мере их износа. Накопленные суммы амортизационных отчислений должны использоваться для долгосрочного инвестирования.

Амортизация — основной источник самофинансирования на предприятиях.

На финансы предприятий оказывает сильное воздействие налоговая система. Три элемента налоговой системы наиболее важные для финансов предприятия: ставки налогов; налогооблагаемая база; сроки уплаты налогов в бюджет.

Управление финансами предприятия

Формирование и использование финансовых ресурсов невозможны без системы управления финансами предприятий.

Управление финансами (финансовый менеджмент) — это деятельность, направленная на достижение стратегических и тактических целей функционирования данного предприятия.

Управление финансами предприятия включает в себя:

- организацию и управление отношениями предприятия в финансовой сфере с другими предприятиями, банками, страховыми компаниями, бюджетами всех уровней, а также финансовыми отношениями внутри предприятия;

- формирование финансовых ресурсов и их оптимизацию;

- размещение капитала и управление процессом его функционирования;

- анализ и управление денежными потоками на предприятии.

Основные функции финансового менеджера :

- финансовое планирование, составление бюджета предприятия, формирование ценовой политики, прогнозирование продаж;

- формирование структуры капитала и расчет его цены;

- управление капиталом (работа с ценными бумагами; контроль и регулирование денежных операций; инвестиционный анализ; управление основным и оборотным капиталом);

- анализ финансовых рисков;

- защита имущества;

- оценка и консультации.

Современное понимание природы финансовой системы не ограничивается сведением ее к поверхностным формам аккумуляции, распределения и перераспределения финансовых потоков. Финансовая система - это определенное институциональное устройство, обеспечивающее трансформацию сбережений в инвестиции и выбор направлений их последующего использования в производительном секторе экономики.

Распределение ресурсов осуществляют финансовые рынки и финансовые институты, выполняющие различные посреднические услуги.

Для современной рыночной экономики финансовый рынок является «нервным центром» экономики. Это чрезвычайно сложная структура с множеством участников - финансовых посредников, оперирующих с различными финансовыми инструментами и выполняющих разнообразные функции по обслуживанию экономических процессов и управлению.

В наиболее общем виде финансовый рынок можно определить как совокупность экономических отношений, возникающих между его участниками по поводу купли-продажи финансовых инструментов и финансовых услуг. Следует отметить, что понятие финансового рынка как таковое не закреплено в законодательстве Российской Федерации (далее законодательство РФ). Последнее содержит лишь понятие «рынок финансовых услуг». Так, ст. 3 Федерального закона от 23 июня 1999 г. № 117-ФЗ «О защите конкуренции на рынке финансовых услуг» определяет рынок финансовых услуг как «сферу деятельности финансовых организаций на территории Российской Федерации или ее части, определяемую исходя из места предоставления финансовой услуги При этом поясняется, что «финансовая услуга -

это деятельность, связанная с привлечением и использованием денежных средств юридических и физических лиц, а именно: осуществление банковских операций и сделок, предоставление страховых услуг и услуг на рынке ценных бумаг, заключение договоров финансовой аренды (лизинга) и договоров по доверительному управлению денежными средствами или ценными бумагами, а также иные услуги финансового характера». Таким образом, финансовый рынок опосредует совокупность экономических отношений, возникающих между его участниками по поводу купли-продажи финансовых инструментов и финансовых услуг.

Финансовый рынок представляет собой чрезвычайно сложную систему, в которой деньги и другие финансовые активы и обязательства участников рынка обособились от своей материальной основы и получили способность к самостоятельному обращению.

Сущность финансового рынка раскрывается теми функциями, которые он выполняет в экономической системе (рис. 1.8).

Рис. 1.8. Функции финансового рынка

В общем виде все функции финансового рынка можно подразделить на общерыночные и специфические. Общерыночные присущи любому рынку как некоему организующему началу. Содержание же специфических функций определяется теми особенностями,

ми обладает финансовый рынок по отношению к рынкам продукции, благ, нефинансовых услуг и т.п. Рассмотрим функции финансового рынка более подробно. Сначала - общерыночные, затем - специфические.

К общерыночным функциям финансового рынка относятся следующие.

Ценообразование. Реализуется посредством концентрации спроса на финансовые услуги и инструменты, с одной стороны, и их предложения ~ с другой. Тем самым обеспечивается процесс формирования рыночных цен на отдельные финансовые инструменты и услуги, наиболее объективно отражающие соотношение спроса и предложения.

Рыночный механизм ценообразования дополняет государственное ценообразование и находится под определенным воздействием государственного регулирования.

Рыночное посредничество между продавцами и покупателями финансовых инструментов и услуг. На финансовом рынке на профессиональной основе действует ряд специальных финансовых посредников, осуществляющих и облегчающих взаимодействие продавцов и покупателей. На первый взгляд может показаться, что прямое взаимодействие продавцов и покупателей более выгодно с финансовой точки зрения. Однако в развитой экономике это не так. Для продавцов на финансовом рынке за счет специальных финансовых посредников снижаются финансовый и другие риски, облегчается поиск подходящих покупателей, обеспечивается решение проблем ликвидности. Для покупателей преимущества наличия финансовых посредников выражаются, во-первых, в решении проблемы поиска покупателей; во-вторых, финансовые посредники осуществляют трансформацию сроков и объемов предоставления финансовых инструментов и услуг, восполняя разрыв между предпочтениями ликвидности продавцов и покупателей; в-третьих, благодаря уменьшению финансовых и прочих рисков удешевляется стоимость самих финансовых инструментов и услуг.

Оптимизация транзакционных издержек. Оптимизация достигается за счет так называемого эффекта масштаба, а также за счет концентрации операций с финансовыми и большого числа сделок, осуществляемых в организованном секторе рынка, стандартизации отдельных видов контрактов и т.п.

Обеспечение ликвидности активов. В условиях рыночной экономики подавляющая часть финансовых активов предприятий, государства и других экономических субъектов продается через систему разнообразных институтов финансового рынка. В процессе этой свободной продажи становится возможной конверсия разнообразных финансовых активов непосредственно в денежную форму.

Специфические функции Перевод сбережений экономических агентов из непроизводительной формы в производительную. Свободный капитал, находящийся в форме сбережений государства, предприятий и домохозяйств, вовлекается через механизм финансового рынка отдельными его участниками для последующего эффективного использования в экономике страны.

Перераспределение аккумулированного свободного капитала между его конечными потребителями. Механизм функционирования финансового рынка обеспечивает выявление объема и структуры спроса на отдельные финансовые активы и своевременное его удовлетворение в разрезе этих категорий потребителей, временно нуждающихся в привлечении капитала из внешних источников.

Обеспечение наиболее эффективного использования свободного капитала. Механизм финансового рынка предполагает, что конечные направления использования свободных капиталов предопределяются в первую очередь с позиций обеспечения высокого уровня доходности. Иными словами, свободный капитал перераспределяется самим рынком в наиболее эффективные отрасли хозяйствования.

Страхование (хеджирование) ценовых и финансовых рисков участников рынка. Финансовый рынок выработал свой собственный механизм страхования ценового и финансового рисков через систему специальных финансовых инструментов. Этот механизм в условиях нестабильности конъюнктур финансовых и товарных рынков позволяет до минимума снизить финансовый и коммерческий риск продавцов и покупателей финансовых активов и реального товара, связанный с изменением цен на них. Кроме того, в системе финансового рынка получили широкое распространение классические страховые услуги.

Финансирование бюджетного дефицита на безынфляционной основе. За счет выпуска в обращение отдельных инструментов финансового рынка государство как экономический субъект получает возможность воздействовать на состав и объем денежной массы в стране, перераспределяя ее структуру между теми или иными денежными агрегатами. Тем самым государство получает финансовые ресурсы для реализации своих функций и программ, фактически не прибегая к дополнительной эмиссии денежных средств.

Смена и перераспределение прав собственности на отдельные активы. Эти процессы становятся возможными благодаря покупке-про

даже на финансовом рынке разнообразных финансовых инструментов, фиксирующих титул собственности.

Оптимизация оборота капитала. Обеспечивая мобилизацию, распределение и эффективное использование свободного капитала, удовлетворяя в кратчайшие сроки потребности в нем отдельных хозяйствующих субъектов, финансовый рынок способствует активизации экономических процессов, ускорению оборота используемого капитала, каждый цикл которого генерирует дополнительную прибыль и прирост национального дохода.

Понятие «финансовый рынок» является в определенной мере собирательным, обобщенным. В реальной практике оно характеризует обширную систему отдельных видов финансовых рынков в зависимости от того или иного классификационного признака, положенного в основу дифференциации (рис. 1.9).

ДИФФЕРЕНЦИАЦИЯ ФИНАНСОВЫХ РЫНКОВ ПО КЛАССИФИКАЦИОННЫМ ПРИЗНАКАМ

По виду обращающихся активов

Кредитный рынок

Рынок ценных бумаг

Валютный рынок

Рынок золота

и благородных металлов *- страховой рынок

по периоду существования и срокам обращения финансовых инструментов

tрынок денег рынок капитала

по степени организованности t- организованный рынок неорганизованный внебиржевой рынок

По региональному признаку

Местный рынок

Региональный рынок

Национальный рынок

Мировой рынок

по срочности реализации сделок

Ьспот-рынок срочный рынок

по условиям обращения финансовых инструментов

tпервичный рынок вторичный рынок

Рис. 1.9. Классификация финансовых рынков

Рынок ссудного капитала (или кредитный рынок). Рынок, на котором объектом купли-продажи выступают свободные кредитные ресурсы и обслуживающие их финансовые инструменты, обращение которых осуществляется на принципах возвратности и платности.

Рынок ценных бумаг. Объектом купли-продажи на этом рынке выступают все виды ценных бумаг, эмитированных государством, предприятиями и финансовыми институтами. В странах с развитой

ной экономикой рынок ценных бумаг является наиболее обширным видом финансового рынка по объему совершаемых сделок и многообразию обращающихся на нем финансовых инструментов.

Валютный рынок. Рынок, на котором объектом купли-продажи выступают иностранная валюта и финансовые инструменты, обслуживающие операции с ней. Он позволяет удовлетворить потребности хозяйствующих субъектов в иностранной валюте для осуществления внешнеэкономических операций, обеспечить минимизацию связанных с этим финансовых рисков, установить реальный валютный курс.

Рынок золота и других благородных металлов. Объектом купли-продажи выступают драгоценные металлы. На этом рынке осуществляются операции страхования финансовых активов, обеспечения резервирования этих активов для приобретения необходимой валюты в процессе международных расчетов, осуществления финансовых спекулятивных сделок. Этот же рынок удовлетворяет потребности в про-потреблении драгоценных металлов, в их частной тезаврации. Многофункциональность рынка золота связана с тем, что оно является не только общепризнанным финансовым активом и наиболее безопасным средством резервирования свободных финансовых ресурсов, но и ценным сырьевым товаром для ряда производственных предприятий.

Страховой рынок. Рынок, на котором объектом купли-продажи выступает страховая защита в форме различных предлагаемых страховых продуктов.

Рынок денег. Рынок наличных денег и безналичных денежных средств, а также рынок финансовых инструментов со сроком обращения до одного года. Функционирование этого краткосрочного сегмента финансового рынка позволяет экономическим субъектам решать проблемы как восполнения недостатка денежных активов для обеспечения текущей платежеспособности, так и эффективного использования их свободного остатка. Финансовые активы, обращающиеся на рынке денег, являются наиболее ликвидными, им присущ наименьший уровень финансового риска, а система формирования цен на них является относительно простой. Денежный рынок обслуживает сферу обращения, капитал функционирует на нем как средство обращения и платежа, что определяет типы финансовых инструментов на этом рынке.

Сегодня денежный оборот в любой развитой стране представлен не только купюрами и монетами, но и средствами на банковских счетах, которые можно или обратить в наличные, или беспрепятственно осуществить ими безналичный платеж. Поэтому экономисты часто

используют вместо термина «деньги» понятие «денежная масса». Для измерения ее состава и структуры используются денежные агрегаты: Ml, М2, МЗ (в зависимости от сложности перемещения средств, их «скованности» в процессе трансформации в наличные деньги). Состав и количество используемых денежных агрегатов различаются по странам.

Согласно классификации, используемой в США, денежные агрегаты представлены следующим образом (в порядке убывания степени ликвидности):

Ml - наличные деньги (банкноты и монеты), депозиты до востребования, дорожные чеки, прочие чековые депозиты;

М2 - Ml плюс нечековые сберегательные депозиты, срочные вклады (до 100 тыс. дол.);

МЗ - М2 плюс срочные вклады свыше 100 тыс. дол., депозитные сертификаты и др.

В макроэкономическом анализе чаще других используются агрегаты Ml и М2. Иногда выделяется показатель наличности МО или С (от англ. currency) как часть Ml.

В российской практике по методике Банка России агрегат МО включает в себя наличные деньги, т.е. металлические монеты и банкноты, непосредственно обращающиеся в государстве. В составе агрегата Ml учитывается агрегат МО, а также:

а) депозиты до востребования частных лиц в Сбербанке России;

б) вклады в коммерческих банках;

в) средства на расчетных и специальных счетах нефинансовых агентов.

Денежный агрегат М2 охватывает более широкое пространство в экономической системе и отражает деньги как достаточно ликвидное средство накопления, пригодное для использования в расчетах. Кроме активов агрегата Ml он включает активы, имеющие фиксированную номинальную стоимость и способные превращаться для совершения платежей в наличные деньги или депозиты. В отличие от активов агрегата Ml активы этой группы не могут непосредственно переводиться от одного лица к другому, хотя обладают достаточно высокой ликвидностью. По методике Банка России в этот агрегат добавляются срочные хранящиеся в Сбербанке России.

Денежный агрегат МЗ включает в себя агрегат М2, а также депозитные сертификаты, долгосрочные ценные бумаги и срочные депозиты длительного хранения (от 90 до 360 дней).

Рынок капитала. На этом рынке продаются и покупаются рыночные финансовые инструменты и финансовые услуги со сроком обращения более одного года. Рынок капиталов обслуживает процесс расширенного воспроизводства: капитал функционирует как самовозрастающая стоимость.

Функционирование рынка капитала позволяет экономическим субъектам решать проблемы формирования инвестиционных ресурсов для реализации реальных инвестиционных проектов и эффективного финансового инвестирования (осуществления долгосрочных финансовых вложений). Финансовые активы этого сегмента рынка, как правило, менее ликвидны, им присущ наибольший уровень финансового риска и, следовательно, более высокий уровень доходности.

Представленное деление финансового рынка на рынок денег и рынок капитала в современных условиях приобретает все более условный характер, так как рыночные финансовые технологии и условия эмиссии многих финансовых инструментов предусматривают относительно простой и быстрый способ трансформации отдельных краткосрочных финансовых активов в долгосрочные и наоборот.

Характеризуя отдельные виды финансовых рынков по обоим рассмотренным выше признакам, следует отметить, что эти виды рынков тесно взаимосвязаны друг с другом и функционируют в одном рыночном пространстве. Так, все виды рынков, выделяемых по типу обращающихся на них активов, могут быть одновременно отнесены и к рынку денег, и к рынку капитала. Например, часть инструментов рынка ценных бумаг, таких как векселя, чеки, казначейские обязательства, относятся к рынку денег, а такие инструменты, как акция, долгосрочные облигации и ряд других, - к рынку капитала. Та часть рынка ценных бумаг, инструменты которой относятся к рынку капиталов, называется фондовым рынком.

Организованный (биржевой) рынок. Торговля на этом рынке ведется специально созданным для этих целей организатором торговли на постоянной основе по строго установленным этим организатором правилам между специально отобранными (как правило, лицензированными) участниками. На организованном финансовом рынке обеспечивается высокая концентрация спроса и предложения в едином месте, устанавливается наиболее объективная система цен на отдельные финансовые инструменты и услуги, проводится проверка качества предлагаемых инструментов и услуг. Этот рынок представлен системой валютных и фондовых бирж, торговля на которых ведется инструментами, прошедшими процедуру качественного отбора и допуска к торгам - процедуру листинга. Участниками торгов выступают специализированные финансовые институты, действующие на основании специального разрешения - лицензии. Процедура ценообразования и торгов носит гласный публичный характер, биржа гарантирует участникам торгов исполнение сделок, заключенных на ее площадке.

Неорганизованный внебиржевой (или «уличный») рынок.

На этом рынке осуществляется купля-продажа финансовых инструментов и услуг, сделки по которым не регистрируются на бирже. Этот рынок характеризуется более высоким уровнем финансового риска. Указанное обстоятельство обусловлено, во-первых, отсутствием процедуры качественного отбора торгуемых финансовых инструментов и услуг (на бирже эта процедура называется листингом), а во-вторых, отсутствием в заключаемых сделках посредника в виде биржи, который принимал бы на себя риски неисполнения сделок со стороны контрагентов. Вместе с тем этот рынок обеспечивает обращение более широкого спектра финансовых инструментов и услуг, удовлетворяет потребность отдельных инвесторов в финансовых инструментах с высоким уровнем риска, а соответственно приносящих и более высокий доход. В режиме финансового рынка осуществля-

ется определенная часть с ценными бумагами и основной

объем кредитных и страховых операций.

Местный финансовый рынок представлен в основном операциями коммерческих банков, страховых компаний, неорганизованных торговцев ценными бумагами с их контрагентами - местными хозяйствующими субъектами и населением.

Региональный финансовый рынок. Рынок, функционирующий

в масштабах области (республики) и наряду с местными неорганизованными рынками включающий систему региональных фондовых и валютных бирж.

Национальный финансовый рынок включает всю систему финансовых рынков страны, все их виды и организационные формы.

Мировой финансовый рынок является составной частью мировой финансовой системы, в которую интегрированы национальные финансовые рынки стран с открытой экономикой.

Спотовый рынок. Рынок с немедленным исполнением сделок. Заключенные сделки исполняются либо в день совершения сделки, либо в течение нескольких следующих дней, но не более пяти.

Срочный рынок. Отличается тем, что исполнение обязательств по совершенным сделкам может отставать от дня их заключения более чем на пять дней. Предметом обращения на этом рынке являются,

как правило, фондовые, валютные и товарные деривативы (произвол- s ные финансовые инструменты).

Первичный рынок. На этом рынке происходит процесс отчуждения ценных бумаг их первым покупателям.

Как правило, это происходит в результате эмиссии. Это размещение обычно организует андеррайтер (инвестиционный дилер), который самостоятельно или с группой соандеррайтеров покупает весь (или основной) объем эмитированных ценных бумаг с целью их последующей продажи конечным инвесторам.

Вторичный рынок. Здесь заключаются дальнейшие сделки по купле-продаже ранее выпущенных и размещенных ценных бумаг. Вторичный рынок охватывает преимущественную часть биржевого и внебиржевого оборота ценных бумаг. Вторичный рынок обеспечивает постоянную ликвидность торгуемых ценных бумаг и распределение финансовых рисков.

Приведенная классификация финансовых рынков может быть существенно углублена за счет соответствующей сегментации каждого из видов этих рынков. Так, в рамках кредитного рынка выделяются обычно такие его сегменты, как рынок межбанковского кредита, рынок кредита небанковских финансово-кредитных организаций. В свою очередь каждый из этих сегментов может быть разделен еще на более узкие микросегменты: рынок кратко- и долгосрочного кредита, рынок ипотечного кредита и т.п.

В рамках фондового рынка выделяют такие основные сегменты, как рынок акций, рынок корпоративных и государственных облигаций, рынок деривативов и т.д.

В рамках валютного рынка выделяют рынок долларов США, рынок евро, рынок японской йены и т.д.

Сегментами страхового рынка являются рынок страхования имущества (активов) и рынок страхования ответственности. В рамках каждого из них могут быть выделены сегменты рынка обязательного и добровольного страхования, а также отдельные микросегменты по видам страхования продуктов.

В рамках золота и других драгоценных металлов принято выделять следующие основные сегменты: рынок золота, рынок серебра, рынок платины.

Сегментация различных видов финансового рынка в наиболее общем виде представлена на рис. 1.10.

Уже из приведенных классификаций становится понятно, что рынок ценных бумаг является важнейшей составной частью финансовых рынков.

Очевидно, что понятие «финансовые рынки» шире, чем понятие «рынки ценных бумаг». Так, например, к финансовым рынкам относятся и прямые банковские кредиты, и внутрифирменные кредиты, и перераспределение финансовых ресурсов через государственные и частные пенсионные системы, и аккумуляция ресурсов в страховом бизнесе.

ФИНАНСОВЫЙ РЫНОК

кредитный рынок

Рынок банковского кредита

Рынок межбанковского кредита

Рынок коммерческого кредита

Рынок кредита небанковских финансово- кредитных организаций

фондовый рынок |- рынок акций

Рынок облигаций

Рынок прочих долговых бумаг (векселей,казначейских обязательств и т.п.)

L рынок производных финансовых инструментов

валютный рынок

Рынок долларов США

Рынок евро

Рынок других иностранных валют

страховой рынок |- рынок страхования имущества (активов)

Рынок страхования ответственн ости рынок других страховых продуктов

рынок золота и других драгоценных металлов j- рынок золота

Рынок серебра

Рынок платины

Рис. 1.10. Основные сегменты различных видов финансового рынка

Важнейшую роль в перемещении средств в рамках финансовой системы играют финансовые посредники (институты), которые на финансовом рынке взаимодействуют с хозяйственными субъектами, населением и между собой. По сути их роль сводится к аккумулированию небольших, часто краткосрочных сбережений многих мелких владельцев (инвесторов) и последующему долгосрочному инвестированию аккумулированных средств.

К основным поставщикам ресурсов на финансовый рынок относятся страховые компании, домохозяйства, паевые инвестиционные фонды. К основным потребителям ресурсов на финансовом рынке относятся центральные органы государственной власти и предприятия - производители товаров и услуг.

Поскольку центральное правительство и местные органы власти должны обеспечивать финансирование своей деятельности до того, как поступят доходы от налогообложения и из других источников, и деятельность этих категорий заемщиков осуществляется в большом масштабе, то совсем неудивительно, что правительства являются самыми крупными заемщиками. Конечно, тот факт, что правительство и местные органы власти выступают крупнейшими заемщиками, также означает, что они становятся и основными поставщиками капитала в момент окончания срока погашения займов в тех случаях, когда займы не пролонгируются и не увеличиваются. Такое заимствование принимает разные формы в зависимости от сроков погашения и соответственно по разным причинам привлекает различные категории поставщиков капитала.

Срок правительственных заимствований во многом зависит от причины возникновения потребности в средствах и от того периода времени, которого, по расчетам правительства, будет достаточно для погашения займа. В то же время государство может использовать эту систему с тем, чтобы показать рынку в целом, какими должны быть основные тенденции для реализации финансовой политики государства, и в частности политики в области процентных ставок.

Таким образом, государства могут выпускать краткосрочные долговые инструменты для того, чтобы сгладить денежные потоки своих собственных ресурсов на настоящий момент. Это делается независимо от причин появления у государства срочной потребности в средствах либо для того, чтобы заплатить своевременно за товары и услуги в случае нехватки денег в казне, либо для того, чтобы увеличить краткосрочные денежные ресурсы государства по каким-либо другим причинам.

Государство может использовать краткосрочные формы заимствования в целях контроля за краткосрочными банковскими процентными ставками. Например, если правительство считает, что оно должно стать более конкурентоспособным на международном рынке, то оно может повысить процентные ставки. В связи с этим оно может выпустить новый краткосрочный займ и предложить более высокие процентные ставки, тем самым показывая рынку, что в целом процентные ставки начинают расти. Государство также может использовать выпуски таких долговых инструментов в целях контроля денежной массы, находящейся в финансовой системе. Выпуск краткосрочных займов при условии их приобретения покупателями в принципе изымает денежную массу из обращения, что оставляет меньше средств, которые могут быть использованы для покупки товаров и услуг, и это также позволяет контролировать способность страны тратить деньги на потребительские товары.

Правительство также может заимствовать деньги для финансирования краткосрочных проектов или для финансирования покупки различных активов. Из политических соображений правительство, даже если у него есть какие-то долгосрочные проекты, может продолжать заимствовать краткосрочные средства для того, чтобы уравновесить рыночные силы спроса, в частности, для того, чтобы позволить корпоративному сектору получать долгосрочные кредиты. Иными словами, в тех случаях, когда компании получили долгосрочные проекты,

или правительство стремится создать стимулы к строительству (что требует долгосрочного финансирования), то оно может ограничить себя в стремлении конкурировать за долгосрочные ресурсы, используя рынок краткосрочных заимствований. Важным для инвесторов в этой ситуации является тот факт, что кредитоспособность компаний вряд ли будет такой же высокой, как и кредитоспособность правительства.

Для того чтобы правительство могло оплачивать другие крупные контракты, а также в целях погашения долгосрочных займов ему могут понадобиться более долгосрочные средства. Таким образом, государство использует эту часть рынка для финансирования крупных национальных и международных проектов и программ. Размещение и выкуп правительством своих краткосрочных обязательств (казначейских векселей) оказывает влияние на состояние денежной массы в стране. Размещение правительством краткосрочных обязательств сокращает денежную массу, находящуюся в обращении, тогда как выкуп правительством краткосрочных обязательств увеличивает денежную массу, находящуюся в обращении.

Рынок ценных бумаг является важной составной частью как денежного рынка, так и рынка капиталов, которые в совокупности составляют финансовый рынок. Рынок ценных бумаг позволяет правительствам и предприятиям расширять круг источников финансирования, не ограничиваясь самофинансированием и банковскими кредитами. Потенциальные инвесторы в свою очередь с помощью рынка ценных бумаг получают возможность вкладывать свои сбережения в более широкий круг финансовых инструментов, тем самым получая большие возможности для выбора.

При существовании рынка ценных бумаг вкладчик может получить прямой доступ к предприятию и точно также предприятие может непосредственно обратиться к вкладчику как к источнику финансирования. Эти взаимоотношения называются первичным рынком. Вкладчик - теперь инвестор - желает иметь возможность быстро реализовать свои инвестиции. В этой связи рынок ценных бумаг, используя посредников и формируя финансовые учреждения, создает вторичный рынок, который способствует решению таких задач.

Единой модели, обеспечивающей успешное функционирование рынка ценных бумаг, не существует. На практике невозможно и нежелательно копировать рынок ценных бумаг только потому, что он нормально функционирует в других странах. Важно также понимать, что рынки ценных бумаг непрерывно развиваются, что вызвано изменениями ситуации в стране, экономической политики, развитием технологий, введением регулятивных мер и появлением новых продуктов и структур затрат. Таким образом, можно утверждать, что рынки представляют собой не окончательно сформированные и застывшие структуры, а постоянно развивающиеся организмы.

Основная цель функционирования рынка ценных бумаг состоит в том, чтобы сформировать механизм для привлечения в экономику инвестиций путем построения взаимоотношений между теми, кто испытывает потребность в средствах, и теми, кто хочет инвестировать избыточный доход. Цель функционирования рынка ценных бумаг, как и всех финансовых рынков, состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход. При этом очень важно, чтобы рынок ценных бумаг обеспечивал наличие механизма, способствующего эффективной передаче инвестиций (оформленных в виде тех или иных ценных бумаг) из рук в руки, причем такая передача должна иметь юридическую силу.

Рынок ценных бумаг будет выполнять стоящие перед ним задачи постоянного поддержания экономического роста только в том случае, если существует полная свобода движения таких инвестиций. Такая свобода называется ликвидностью. Ликвидность реализуется только при наличии такого числа покупателей и продавцов, которое будет достаточным, чтобы удовлетворять требованиям спроса и предложения, также необходимы торговые системы, которые позволяли бы покупателям и продавцам находить друг друга относительно легко.

Рынок ценных бумаг основывается на информационных потоках приемлемого качества, из которых можно узнать о наличии инвестиционных продуктов и о заинтересованных заемщиках и кредиторах. Таким образом, одна из основных ролей рынка ценных бумаг состоит в том, чтобы обеспечивать точность, правильность и содержательность предоставляемой информации. Это позволяет поддерживать уверенность и доверие между заемщиками, кредиторами, инвесторами и общественностью.

Вторым участником после государства по масштабам заимствований выступает корпоративная сфера. Промышленное предприятие или коммерческая фирма также время от времени испытывают потребности в привлечении дополнительных денежных ресурсов. С точки зрения финансового менеджмента компаниям в любой ситуации не рекомендуется привлекать новые ресурсы только за счет размещения новых акций среди владельцев компаний. Для компании в вопросе привлечения финансирования самым важным является стоимость дополнительного капитала.

В отношении стоимости и различных способов привлечения дополнительного капитала компанией следует помнить, что высокая доля заемных средств по отношению к собственному капиталу делает компанию чувствительной к неблагоприятным рыночным изменениям и может привести к ее неспособности обслуживать свой долг.

Ключевыми факторами, влияющими на принятие решения о способах привлечения дополнительного капитала предприятиями являются: размер совокупных текущих выплат по привлеченным средствам (цена заимствования);

2) срок привлечения капитала;

3) влияние привлеченного капитала на изменение структуры совокупного капитала компании;

4) совокупная стоимость подготовки и проведения эмиссии (в случае выпуска ценных бумаг).

Так же, как и правительства, компании могут испытывать потребности в заимствовании средств для финансирования краткосрочных или долгосрочных проектов. Совершенно очевидно, что пройдет много времени, прежде чем проект развития начнет приносить какую-либо пользу. Компании также могут потребоваться средства для приобретения какой-либо другой компании или предприятия. Однако в отличие от правительства компания имеет право выпускать акции помимо привлечения займов. Компания также должна учитывать, сколько денежных средств она имеет на настоящий момент. Конечно, очень хорошо, если компания обладает большим количеством ценных активов и имеет много заказов, но, не имея денег, она не сможет заплатить за сырье для производства продукции, требуемой для выполнения заказов, и не сможет выплатить заработную плату персоналу и соответственно не сможет получать прибыль.

Следовательно, как и правительство, компания должна определить срок, на который ей потребуются средства, и в течение какого периода времени она сможет погасить этот долг. Соответственно для компании важно управлять своими финансами, планируя не только случаи текущих потребностей в капитале, но и прогнозируя потребность в денежных потоках, включая возможности погашения займа.

Компания должна учитывать стоимость привлечения капитала. Хотя теоретически компания, являясь юридическим лицом, может существовать бесконечно, на практике это будет возможно только в том случае, если она имеет положительные денежные потоки. Чтобы получить кредит, компания, возможно, должна будет предоставить обеспечение или гарантию того, что она сможет погасить займ. Это означает, что компания будет рисковать потерей некоторых своих активов в том случае, если не погасит свой долг или погасит его несвоевременно; некоторые активы могут быть конфискованы для их последующей реализации и погашения долга. Если активы, которые жизненно важны для производства товаров или предоставления услуг, будут потеряны, то это может привести к закрытию предприятия. Такая практика распространяется на все формы заимствований независимо от того, были они получены в банке или через рынок ценных бумаг.

Компания может также привлекать средства на неопределенный период времени, выпуская акции. В этом случае стоимость капитала с точки зрения выплаты дивидендов по акциям контролируется самой компанией. Если компания не получила прибыли, она не обязана выплачивать дивиденды. При таких условиях может оказаться, что для компании всегда менее рискованно привлекать капитал через дальнейший выпуск акций. Однако последствием таких действий может стать размывание прав собственности акционеров компании (если, конечно, они не могут позволить себе каждый раз подписываться на новый выпуск), и это может быть неприемлемо для акционеров, владеющих контрольными пакетами.

Факторы, влияющие на стоимость капитала для компании, определяются не только ставкой кредита и периодом погашения, но и тем воздействием, которое окажет привлечение капитала на будущее благосостояние предприятия. Следовательно, при определении потребностей в финансировании необходимо оценивать соотношение между заемными и собственными средствами в структуре капитала компании. Если заемные средства намного превышают собственный капитал, то компания может стать чувствительной к неблагоприятным изменениям на рынке и к неспособности компании обслуживать свой долг. В то же время маленькая доля заемных средств по отношению к собственному капиталу может выразиться в замедлении темпов роста прибыли и вылиться в перенасыщение рынка ценных бумаг акциями компании, что в свою очередь может привести к падению цены акции и сделать компанию открытой для поглощения.

Источником средств для инвестирования являются сбережения, т.е. средства, которые не были израсходованы на потребительские нужды. Инвестиции могут исходить от государства, частных лиц, финансовых учреждений и иностранных источников. Поскольку правительство не откладывает средства специально для того, чтобы потом их инвестировать в инструменты рынка ценных бумаг, то основное внимание необходимо уделить частным лицам и финансовым учреждениям (как национальным, так и иностранным) как основным поставщикам капитала.

Частные лица могут делать сбережения, используя самые разнообразные инвестиционные продукты, но обычно только объединение мелких сумм отдельных вкладчиков в крупную сумму может удовлетворить потребности правительственных и корпоративных заемщиков. Хотя некоторая часть индивидуальных инвесторов вкладывает средства непосредственно в ценные бумаги, все-таки большая часть предпочитает косвенное инвестирование.

На финансовом рынке и на рынке ценных бумаг в частности процесс трансформации сбережений в инвестиции происходит посредством специальных посредников. К числу финансовых посредников относятся три наиболее общих типа:

1 Депозитного типа (коммерческие банки, сберегательно-кредитные ассоциации, взаимные сберегательные банки, кредитные союзы);

2) контрактно-сберегательного типа (компании по страхованию жизни и имущества, негосударственные пенсионные фонды);

3) инвестиционного типа (взаимные фонды или паевые, или открытые инвестиционные), траст-фонды, инвестиционные компании закрытого типа (или закрытые инвестиционные фонды).

Инвестирование средств на финансовом рынке, при котором в ка- , честве посредников между поставщиками и потребителями инвестиций участвуют различные финансовые институты, называется косвенным инвестированием.

Инвестирование средств нафинансовом рынке, при котором юридические или физические лица, не являющиеся финансовыми посредниками, самостоятельно инвестируют временно свободные денежные средства в материальные или финансовые активы, называется прямым инвестированием.

15. Мировой рынок финансовых дериватов

Особенности финансов коммерческих организаций и факторы, их определяющие

Первичное распределение стоимости валового внутреннего продукта (ВВП) происходит в сфере финансов субъектов хозяйствования и в первую очередь с помощью финансов коммерческих организаций , т. е. этот элемент можно рассматривать как исходный для всей финансовой системы.

Коммерческие организации действуют в разных сферах: материальное производство, торгово-сбытовая деятельность, оказание услуг, в том числе информационных и финансовых. В современных условиях с целью снижения предпринимательских рисков организации диверсифицируют направления своей деятельности, в рамках интеграционных процессов происходят межотраслевые слияния, но влияние отраслевого фактора на финансы коммерческих организаций в Российской Федерации остается. Это связано с тем, что по российскому законодательству некоторые виды коммерческой деятельности запрещено совмещать с другими видами деятельности: например, страховые компании не могут оказывать банковские услуги, осуществлять производственно-торговые операции и т.п.; в ряде случаев специализация на одном виде деятельности может дать наибольший эффект.

Отраслевыми факторами, влияющими на особенность организации финансов, являются сезонность производства, длительность производственного цикла, особенность оборота производственных фондов, степень риска предпринимательской деятельности и др. Например, для сельского хозяйства (особенно растениеводства) характерно влияние природно-климатических факторов на процесс производства, что определяет его сезонный характер, высокую потребность в страховой защите. В этих условиях большую роль играют привлечение заемных средств для формирования финансовых ресурсов, создание резервных фондов и страхование. Для строительства, как и для некоторых отраслей промышленности, имеющих длительный производственный цикл (например, судостроение), характерно наличие больших объемов незавершенного производства, что также определяет необходимость формирования финансовых ресурсов за счет заемных средств.

Природно-климатические факторы могут предопределять получение рентного дохода в относительно благоприятных условиях предпринимательской деятельности (добывающие отрасли). Как правило, в этих условиях во многих странах выравнивание доходов внутри одной отрасли осуществляется на основе рентных платежей в бюджет .

Отрасли с относительно низким уровнем рентабельности (сельское, жилищно-коммунальное хозяйство) имеют ограниченные возможности в расширении источников финансовых ресурсов, в том числе за счет выпуска ценных бумаг .

Для отраслей с высокой степенью профессионального риска работающих (угольная, химическая, газовая промышленность и др.) предусмотрены более высокие тарифы по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Наконец, высокая степень риска присуща и деятельности финансовых посредников (страховых компаний, кредитных организаций), что определяет более высокие требования к размеру собственного капитала , создание специфических финансовых резервов и использование других механизмов обеспечения финансовой устойчивости (например, для страховых компаний -перестрахование).

Отраслевые факторы обусловливают также размер коммерческой организации. Так, сталелитейная промышленность, машиностроение и другие отрасли тяжелой промышленности обычно предполагают крупные масштабы предприятия, а торговля, бытовое обслуживание, инновационная деятельность, как правило, осуществляются через средний и малый бизнес . Таким образом, отраслевые особенности могут предопределять организационно-правовую форму коммерческой организации, а это, в свою очередь, еще один фактор, влияющий на финансовый механизм организации.

Организационно-правовая форма юридического лица устанавливается Гражданским кодексом Российской Федерации (гл. 4 Финансовое планирование и прогнозирование). В соответствии со ст. 50 Гражданского кодекса Российской Федерации юридические лица, являющиеся коммерческими организациями, могут создаваться в форме хозяйственных товариществ и обществ , производственных кооперативов , государственных и муниципальных унитарных предприятий . Различные организационно-правовые формы определяют особенности формирования финансовых ресурсов в момент создания организации, распределения прибыли, финансовой ответственности учредителей и участников.