Статья посвящена вопросу применения показателя EBITDA при анализе финансовых результатов предприятия. Здесь описываются суть и значение данного показателя, приводятся алгоритмы расчета. По ходу изложения темы разобраны несколько примеров, в том числе на основании отчетов крупных российских компаний. Особое внимание уделяется преимуществам и недостаткам EBITDA , даны рекомендации к применению этого показателя

Показатель EBIDTA является спорным с точки зрения обоснованности его применения. Этот показатель очень много критиковали и критикуют до сих пор, однако возникает вопрос: «Почему же он по-прежнему остается одним из самых часто используемых при анализе финансовых результатов организаций?». Его применяют руководители предприятий, акционеры, рядовые менеджеры и практически все, кто сталкивается с отчетами компаний. В статье мы кратко разберем суть, значение, основные плюсы и минусы показателя EBITDA , а также простейший метод его расчета по российской бухгалтерской отчетности и сферы применения.

Что такое EBITDA и как его рассчитать?

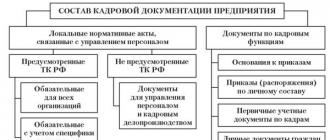

Для того чтобы дать краткое определение EBITDA , достаточно его просто расшифровать и перевести. EBITDA (от англ. - Earnings Before Interest, Taxes, Depreciation and Amortization ) в переводе означает: доход до вычета процентов, налогов и амортизации.

В английской формулировке вроде бы вычитаются четыре показателя, в русской - всего три. Куда делся еще один? У англичан амортизация обозначается двумя словами: depreciation - амортизация материальных активов и amortization - амортизация нематериальных активов. Мы же подразумеваем данные показатели как единое целое.

В чем суть показателя EBITDA и как его вычислить? В целом данная величина отражает доход, полученный предприятием от основной операционной деятельности. При этом не принимаются во внимание:

- размер инвестиций в производство (поправка на сумму начисленной амортизации); (поправка на проценты);

- режим налогообложения (поправка на налог на прибыль).

Как правило, EBITDA вычисляется путем корректировки чистой прибыли предприятия на суммы процентов к получению/уплате, налога на прибыль, амортизации и прочих внереализационных доходов и расходов, но есть и второй вариант расчета данного показателя, который производится с помощью формулы:

EBITDA = Выручка – Операционные расходы (без учета расходов на амортизацию).

Второй вариант выглядит проще, причем как с точки зрения расчетов, так и с точки зрения понимания.

Данная величина дает нам представление, сколько копеек прибыли от основной деятельности получила компания с каждого рубля, вырученного за проданную продукцию/оказанную услугу.

Секрет популярности

Почему именно EBITDA пользуется большой популярностью у руководителей, финансистов и аналитиков? Ведь есть, например, показатель операционной прибыли, который отличается лишь тем, что при его расчете операционные расходы, вычитаемые из выручки, включают в себя амортизацию. Попробуем выяснить это с помощью наглядного примера.

Пример 1

Предположим, есть два производителя кондитерских изделий:

- производитель А - обеспечивает булочками население одного микрорайона, выпуская в среднем 1000 ед. продукции в день. В компании A задействована 1 небольшая пекарня, на которой трудятся 5 человек. Пекарня была приобретена на средства учредителей предприятия за 100 тыс. руб., кредитов нет. Компания находится на упрощенной системе налогообложения, налог на прибыль уплачивается в размере 15 % от чистой прибыли;

- производитель B - снабжает продукцией небольшой городок, выпекая в день 10 тыс. булочек. В компании В несколько цехов стоимостью 500 тыс. руб. и 50 сотрудников на производстве. У предприятия взят кредит на сумму 500 тыс. руб. под 15 % годовых с полной выплатой через три года. На эти средства было приобретено все производственное оборудование. Компания находится на общей системе налогообложения и уплачивает 20%-ный налог на прибыль.

Рассчитаем финансовые результаты обоих предприятий за год. При этом условно будем считать:

- оба производителя работают по 350 дней в году;

- стоимость 1 булочки у обоих - 1 руб.;

- сумма операционных расходов на 1 булочку - 50 коп.;

- срок амортизации оборудования для обеих компаний - 5 лет.

То есть рассматриваемые предприятия отличаются только масштабами деятельности, источниками финансирования и системами налогообложения (табл. 1).

|

Таблица 1. Финансовые результаты предприятий А и В за год, руб. |

||

|

Показатель |

А |

В |

|

Операционные расходы | ||

|

Амортизация за год | ||

|

Операционная прибыль | ||

|

Проценты к уплате | ||

|

Прибыль до налогообложения | ||

|

Налог на прибыль | ||

|

Чистая прибыль | ||

|

Таблица 2. Основные показатели доходности предприятий А и В , руб. |

||

|

Показатель |

А |

В |

|

Рентабельность по EBITDA, % | ||

|

Операционная прибыль, % | ||

|

Чистая прибыль | ||

|

Чистая рентабельность | ||

Из табл. 2 видно, что рентабельность по EBITDA у обеих компаний одинаковая (0,5 %), но последующие показатели различаются: операционная рентабельность у предприятия А (0,44 %) ниже, чем у предприятия В (0,47 %) из-за сравнительно больших амортизационных отчислений. Однако чистая рентабельность выше за счет меньшей налоговой нагрузки и отсутствия кредитов.

Конечно, данный пример является весьма упрощенным. Для большей наглядности рассмотрим другой пример.

Пример 2

Представим в табл. 3 финансовые результаты нескольких ведущих продуктовых ритейлеров России за 2011 г.

|

Таблица 3. Финансовые результаты ведущих продуктовых ритейлеров России за 2011 г., млн руб. |

|||||

|

Показатель |

О"Кей |

Магнит |

Х5 Retail Group |

Дикси |

Максимальное отклонение |

|

Рентабельность по EBITDA , % | |||||

|

Амортизация за год | |||||

|

Операционная прибыль | |||||

|

Операционная рентабельность, % | |||||

|

Чистая прибыль | |||||

|

Чистая рентабельность, % | |||||

Обратите внимание, что рентабельность по EBITDA групп «О’Кей» и «Магнит» одинакова, а разница с другими ритейлерами относительно невысока. При этом отклонения показателей операционной и чистой рентабельности заметно выше и составляют более 2 % (см. «Максимальное отклонение» в табл. 3).

В качестве дополнительной иллюстрации можно также взять данные по операторам «Большой тройки» за 2011 г. (табл. 4).

|

Таблица. 4. Данные по операторам «Большой тройки» за 2011 г., млн руб. |

||||

|

Показатель |

Мегафон |

Билайн |

Максимальное отклонение |

|

|

Рентабельность по EBITDA , % | ||||

|

Амортизация за год | ||||

|

Операционная прибыль | ||||

|

Операционная рентабельность, % | ||||

|

Чистая прибыль | ||||

|

Чистая рентабельность, % | ||||

В табл. 4 произошли значительно большие отклонения различных показателей доходности. Тем не менее коэффициенты рентабельности по EBITDA имеют наиболее близкие друг другу значения. Максимальное отклонение по ним является наименьшим по сравнению с другими показателями.

Приведенные примеры наглядно демонстрируют основное достоинство EBITDA . Оно заключается в том, что с помощью данного показателя можно сравнивать финансовые результаты различных предприятий, работающих в одной отрасли. При этом не важны их размеры, долговая нагрузка или применяемый налоговый режим. Имеют значение только вид деятельности и операционные результаты.

Кому данный показатель будет полезен? В первую очередь, внешним потребителям информации: инвесторам, аналитикам и всем тем, кто хочет сравнить одну компанию с другими, работающими в той же сфере. Рентабельность по EBITDA является одним из основных критериев, по которым можно определить, является предприятие А хуже или лучше предприятия В . С этой точки зрения данный показатель пригодится для оценки собственного бизнеса и внутренним потребителям информации - финансовым менеджерам, руководителям и акционерам анализируемых организаций.

Скрытая угроза

Еще одной из причин, почему EBITDA получил широкое применение, стало то, что этот показатель исключает амортизационные расходы. Амортизация начисляется на стоимость основных средств согласно утвержденным нормам. Например, первоначальная стоимость легкового автомобиля амортизируется, то есть списывается в расход, в течение трех лет. Это значит, что, купив автомобиль за 300 тыс. руб., мы будем списывать его стоимость по 100 тыс. руб. в год. Эти 100 тыс. руб. будут отражаться в отчете о прибылях и убытках в качестве расхода. Но ведь в реальности эти деньги никуда не тратятся, и мы не будем их никому отдавать. По этой причине многие считают амортизацию бумажным расходом , который отражается только в отчетности, но не тратится на самом деле. Поэтому получается, что EBITDA отражает действительную операционную рентабельность предприятия.

Здесь кроется главная опасность данного показателя. Недаром одним из его самых главных критиков является Уоррен Баффет, известнейший американский инвестор. Ему принадлежит фраза: «Неужели менеджеры думают, что капитальные расходы несет зубная фея?».

Мистер Баффет имел в виду, что отчет о прибылях и убытках не отражает суммы, затраченные на покупку активов - недвижимости, оборудования, транспортных средств и всего того, что будет постоянно использоваться в течение нескольких лет. То есть инвестиционная деятельность компании остается практически без внимания. А ведь почти все активы имеют свойство стареть, изнашиваться и терять в цене. И со временем старое оборудование необходимо заменять на новое. Например, если мы занимаемся перевозками, то должны иметь в виду, что через 3–5 лет автомобили потребуют капитального ремонта или замены. Деньги на покрытие данных затрат нужно откладывать уже сегодня. Иначе после истечения этого срока можно будет закрывать предприятие.

Получается, что, игнорируя амортизацию, мы отрицаем необходимость замены или капитального ремонта наших основных средств в будущем.

История знает немало примеров банкротств компаний, руководители которых ошибочно или по злому умыслу приукрашивали финансовые результаты, опираясь на показатель EBITDA .

Поэтому, используя EBITDA , нельзя забывать, что амортизация - это не просто бумажный расход предприятия, а реальное отражение необходимости обновления производственных фондов (операционная и чистая прибыль имеют не меньшее значение, не говоря уже о том, что есть и более эффективные показатели, которые стоит отслеживать).

Легкий способ рассчитать EBITDA

Показатель EBITDA имеет право на жизнь, несмотря на столь существенный недостаток, хотя бы для того, чтобы оценить успехи компании на фоне конкурентов (тем более что рассчитать данный показатель не составляет труда).

В российской бухгалтерской отчетности в общем виде он вычисляется путем прибавления к прибыли от продаж (стр. 2200 ОПУ) суммы начисленной за отчетный период амортизации. Например, если прибыль от продаж за полугодие составила 1000 руб., а амортизация за этот период была начислена на сумму 100 руб., то EBITDA составит 1100 руб.

К сожалению, отчет о прибылях и убытках по РСБУ не указывает величину амортизации в составе операционных расходов. Чтобы ее узнать, придется воспользоваться или приложением к отчетности, где могут указываться основные расходы, или бухгалтерскими расшифровками.

Заключение

Стоит ли применять показатель EBITDA при оценке финансовых результатов предприятия? Пожалуй, однозначного ответа нет, так как все зависит от целей проводимого анализа.

Показатель EBITDA не учитывает факторы, связанные с размером предприятия и объемом вложенных в него инвестиций. Он игнорирует долговую нагрузку на организацию и применяемую в ней систему налогообложения, а принимает во внимание параметры, связанные только с операционной деятельностью. Поэтому этот показатель отлично подходит для анализа и сравнения различных предприятий, работающих в одной отрасли, а также для оценки чистых операционных результатов компании.

Однако при расчете EBITDA не учитываются амортизационные расходы, которых практически невозможно избежать из-за износа машин, оборудования и прочих активов. Игнорирование амортизации может привести к недостатку денег при необходимости обновления основных средств. Поэтому показатель EBITDA не следует применять, если ставится задача проанализировать деятельность организации на долгосрочную перспективу.

Исходя из этих причин, можно подвести итог, что понятием EBITDA нужно пользоваться осторожно, не забывая обращать внимание на другие показатели доходности организации. Всегда нужно помнить о том, что рано или поздно наступит момент, когда предприятию будет необходимо обновить свои производственные мощности. И на это, конечно, понадобятся деньги.

А. А. Захаров, старший аналитик ОАО «Сведбанк» (филиал в СПб)

В экономике используется большое количество различных показателей, определяющих степень развития бизнеса. Большой вклад в этой области был осуществлен западными финансово-аналитическими школами, поэтому много терминов имеет англоязычное происхождение.

Часто можно встретить непонятные аббревиатуры, типа EBITDA, которые без специальных знаний не поддаются расшифровке. Разберемся, что такое EBITDA простым языком, чтобы при необходимости проводить самостоятельный анализ работы компании.

Понять данный термин можно после того, как расшифровать его аббревиатуру и перевести каждое входящие слово. На английском это пишется так: Earnings Before Interest, Taxes, Depreciation and Amortization . В переводе ЕБИТДА – что это такое, и как рассчитать, будет звучать так: доход, рассчитанный перед вычетом процентов налогов и амортизации.

Более внимательные заметят, что англоязычная версия содержит четыре понятия, а русскоязычный вариант - лишь три из них. Разница получается в том, что западная экономика делит амортизацию на два типа:

- для материальных активов;

- для нематериальных активов.

В первом случае используется – depreciation, а во втором случае – amortization. В нашем языке это объединено под одним термином.

Этот показатель в западной экономике стал востребованным еще с 80-х годов прошлого столетия. С его помощью оценивалась результативность финансово-экономической деятельности компаний, в сравнении с аналогичными предприятиями.

Сегодня формула расчета EBITDA востребована во всех отраслях промышленности. Она помогает провести первичную оценку прибыльности операционной деятельности. При этом результат не является измерением чистой прибыли или ликвидности, а также не отражается в бухгалтерских отчетах, хотя данные из последнего берутся. Такая открытость позволяет без проблем рассчитывать рентабельность по EBITDA.

Не берутся к сведению такие данные:

- количество инвестиционных вложений в производство;

- режимы налогообложения.

Читайте также: Как посчитать наценку в процентах: формула

Более приближенный вариант к российским реалиям расчет EBITDA можно сделать по такой формуле:

EBITDA = Доход от основной деятельности – (материальная и нематериальная амортизация + налоги + проценты + расходы без амортизации)

Классическим способом расчета является такой вариант:

EBITDA = Общая выручка – расход от операционной деятельности

Применение показателя

Данный показатель, как правило, востребован у финансовых аналитиков. Предпочтение отдается ему, а не значению чистой прибыли. В большинстве случаев это объясняется универсальностью коэффициента, который востребован в таких областях:

- при определении рыночной стоимости конкретного предприятия;

- во время проведения анализа для долгосрочной инвестиционной привлекательности;

- в процессе сравнивания нескольких компаний, имеющих сходный род деятельности, однако, применяющих разный учет и отличающихся по режимам налогообложения;

- при определении эффективности деятельности компании, основываясь на операционный результат бизнеса;

- с помощью приведенного индекса легче проводить оценку бизнеса внутренним потребителям информации (акционерам, ТОП-менеджерам) и внешним, к которым относятся, например, инвесторы или аналитики.

Недостатки

Как и для большинства индексов, существует достаточное количество скептиков, не разделяющих позитивного отношения к ЕБИТДА. Необходимо учитывать, что данный показатель не относится к общерекомендованным элементам по анализу компании. Это связано с тем, что он чрезмерно упрощает подсчет, не беря во внимание много важных параметров. Таким образом, ценность его существенно снижается .

Многие компании сознательно манипулируют данным показателем, основанным на бухгалтерской отчетности, что влияет на важность определения этого расчета.

Кроме амортизации, процентов и налогов любая компания имеет другие существенные статьи расходов. Также в формуле не взят оборотный капитал , участвующий в большинстве сходных индексов. Результатом такой деятельности может стать банальная погоня компании за высоким значением ЕБИТДА, а при этом чистая прибыль будет практически отсутствовать, ведь большая часть дохода уйдет на погашение налогов.

Финансовый показатель EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) - используется для определения способности организации отвечать по своим обязательствам. Также финансовыми аналитиками EBITDA расчет используется в целях определения стоимости бизнеса.

Данный финансовый термин расшифровывается как Earnings Before Interest, Dividend, Tax and Amortization , что означает следующее: валовая прибыль до вычета из нее начисленных процентов, дивидендов, до уплаты налогов и до вычета из нее амортизации по основным средствам и нематериальным активам .

Показатель EBITDA необходимо рассчитывать на основании качественных и неискаженных бухгалтерских данных. Такие данные можно получить из финансовой отчетности, составленной в соответствии с МСФО, так как международные стандарты практически всегда отражают видение собственников и менеджмента компании на происходящее внутри нее (используется принцип приоритета экономического содержания над юридической формой при отражении той или иной операции). Кроме того, МСФО являются наиболее проработанными и современными стандартами финансового учета, в создание которых вложены усилия специалистов практически всех экономически развитых стран мира. Поэтому для точности и убедительности специалисты рекомендуют рассчитывать показатель EBITDA на основании отчетности, соответствующей МСФО.

Этот коэффициент служит для оценки операционных результатов компании и приближен к операционному денежному потоку , так как показатель очищен от неденежных статей затрат (амортизация). Можно сказать что, EBITDA расчет иллюстрирует доход компании, те денежные средства, которые фирма заработала в отчетном периоде и сможет потратить их в будущем. Это дает возможность использовать данный показатель для оценки рентабельности инвестиций и резерва самофинансирования.

История возникновения EBITDA

Исторически показатель EBITDA использовался для определения способности компании к обслуживанию долга, то есть данный показатель в сочетании с показателем чистой прибыли служил источником информации о том, какую сумму процентных платежей может обеспечить компания в ближайшей перспективе. В первую очередь EBITDA пользовались инвесторы, которые рассматривали компанию не в качестве долгосрочной инвестиции, а в качестве совокупности активов, которые можно выгодно продать по отдельности, при этом EBITDA характеризовал величину, которая может быть направлена на погашение кредитов.

Такая схема (leveraged buyouts - финансируемый выкуп, при котором компания выкупается за счет заемных средств) была широко распространена в 80-х годах. Затем показатель EBITDA стал использоваться большинством компаний и на сегодняшний день стал одним из самых популярных показателей. Он показывает доход, который принес бизнес в текущем периоде, и, следовательно, может использоваться для оценки рентабельности инвестиций и возможностей самофинансирования.

Расчет показателей EBIT и EBITDA:

Классический расчет данных показателей достаточно прост: чтобы их рассчитать, необходимо начать с показателя чистой прибыли за период:

EBIT = Чистая прибыль – (Процентный расход/доход) – (Налог на прибыль).

Из показателя чистой прибыли необходимо исключить показатели финансовых (процентных) расходов или доходов, налог на прибыль:

EBITDA = EBIT – (Амортизация основных средств и нематериальных активов).

Смысл показателей EBIT и EBITDA:

Показатель EBIT является промежуточным показателем прибыли до уплаты процентов и налогов.

Показатель EBITDA - это «очищенный» показатель чистой прибыли от амортизации, процентов и налога на прибыль, позволяющий оценить прибыль компании вне зависимости от влияния:

· размера инвестиций (поправка на сумму начисленной амортизации);

· долговой нагрузки (поправка на проценты);

· режима налогообложения (поправка на налог на прибыль).

Основное назначение EBITDA в том, чтобы с помощью данного показателя можно было сравнивать различные предприятия, работающие в одной отрасли, в том числе для целей бенчмаркинга. При этом не важны размеры инвестиций, долговая нагрузка или применяемый налоговый режим - имеют значение только вид деятельности и операционные результаты. Таким образом, EBITDA позволяет сравнивать компании с различными учетными политиками (например, в части учета амортизации или переоценки активов), различными условиями налогообложения или уровнем долговой нагрузки.

Критика

Основная критика EBITDA состоит в следующем: очищая показатель от амортизации, мы лишаем пользователя информации о потребности компании в инвестициях.

При этом компании с высокой амортизационной нагрузкой и с высокой потребностью реинвестирования (добывающие отрасли, производство и другие) заинтересованы активно использовать данный показатель и завышать свои результаты, так как корректировка на амортизацию существенно улучшает показатель прибыли.

Данная критика обоснована, однако в любом случае показатель EBITDA следует рассматривать в комплексе с другими показателями, в том числе с EBIT, который, обладая преимуществами «очистки» от налогов и процентов, содержит амортизацию. Также необходимо анализировать другие показатели, такие как валовая маржа, операционная и чистая прибыль.

Дополнительно показатели EBIT и EBITDA критикуются за то, что в классическом варианте они содержат все доходы - как от регулярной деятельности (операционные), так и от разовых операций (внереализационные). Большинство компаний рассчитывает EBIT и EBITDA, вычитая внереализационные доходы и расходы, очищая показатель от результатов, не относящихся к операционной деятельности. Кроме того, как альтернативный вариант многие аналитики, инвесторы и финансовые директора компаний используют показатель операционной прибыли для оценки регулярной деятельности компании и способности прогнозировать генерацию операционных денежных потоков. Однако дополнительное очищение показателей может быть опасно тем, что сумма внереализационных доходов и расходов, а также показатель операционной прибыли станут предметом манипуляции, когда внереализационные расходы и операционная прибыль окажутся существенно завышенными, что также следует учитывать при анализе компании.

Анализ с применением EBIT и EBITDA

В настоящее время EBIT и EBITDA широко используются при анализе компаний. В том числе применяются следующие производные показатели:

· EBITDA margin % (рентабельность EBITDA);

· Debt/EBITDA (обязательства/EBITDA);

· Net Debt / EBITDA (чистый долг / EBITDA);

· EBITDA / Interest expense (EBITDA / процентный расход).

Кредитные организации могут устанавливать свои целевые значения показателей, по которым они отслеживают финансовое положение компаний-заемщиков.

Собственники компаний также могут устанавливать целевые значения, с помощью которых они анализируют финансовое положение и развитие компаний, а также оценивают результаты работы менеджмента

компании.

Скорректированная EBITDA

Показатели EBIT и EBITDA очень популярны и широко используются для оценки финансового положения и стоимости компаний; многие компании включают non-GAAP-показатели в свою отчетность, сформированную в том числе по международным стандартам.

Однако методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить.

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США). Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее.

Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

· чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

· курсовых разниц;

· убытка от реализации (выбытия) активов;

· убытков от обесценения различных групп активов, в том числе гудвилла;

· вознаграждений, основанных на акциях (stock-based compensation);

· доли результата в ассоциированных и совместных предприятиях и операциях;

· начисления резервов под различные нужды.

Процентный доход

Формула расчета EBIT и EBITDA содержит показатель «Процентный (или финансовый) расход» (interest or finance expense). Необходимо учитывать, что имеется в виду чистый результат по начисленным процентным доходам и расходам (net interest expense). Соответственно, начисленный процентный доход следует включить в расчет EBIT и EBITDA (процентный доход следует вычесть из рассчитываемого показателя).

Доля в результате ассоциированных и совместных компаний и операций

Учет инвестиций в ассоциированные и совместные компании и операции регламентируется МСФО (IAS) 28 и МСФО (IFRS) 11.

Классическая формула расчета EBIT и EBITDA не содержит вычитания доли прибыли или убытка ассоциированных и совместных компаний и операций, однако скорректированный показатель нередко может либо очищаться от данного дохода или расхода, либо, как в отчетности Группы «Газпром нефть» в вышеописанном примере 3, корректироваться с учетом специфики участия в результате ассоциированных и совместных компаний и операций.

Налог на прибыль

Учет отражения в отчетности налога на прибыль регламентируется МСФО (IAS) 12. Налог на прибыль включает как текущий налог, так и расход или доход по отложенному налогу на прибыль. Для расчета EBIT и EBITDA необходимо учесть в формуле расчета все начисленные расходы или доходы, касающиеся налога на прибыль.

В некоторых случаях компании для расчета EBIT и EBITDA корректируют показатель налога на прибыль, исправляя налогооблагаемую прибыль на расходы и доходы, которые учитываются при расчете EBIT и EBITDA.

Важно отметить, что в соответствии с МСФО удержанные налоги на прибыль с выплачиваемых дивидендов не включаются в налог на прибыль, а являются составной частью дивидендов и, соответственно, не раскрываются в составе прибыли (убытка) и не включаются в расчет EBIT и EBITDA.

Прочий совокупный доход

В МСФО большое внимание уделено описанию требований к отражению статей в составе прибыли (убытка) или прочего совокупного дохода.

Как правило, к расчету показателей EBIT и EBITDA относятся данные раздела (или отчета) о прибыли (убытке); данные, которые включены в раздел прочего совокупного дохода, обычно не включают в расчет показателей EBIT и EBITDA. Это могут быть суммы переоценки основных средств, нематериальных активов, пенсионных планов, эффективная часть прибылей и убытков от инструментов хеджирования при хеджировании денежных потоков, курсовые и трансляционные разницы, доля в прочем совокупном доходе ассоциированных и совместных компаний, расходы и доходы по отложенным налогам, относящимся к компонентам прочего совокупного дохода, и другие статьи.

EBIT и EBITDA: расчет и смысл показателей

Показатели EBIT (earnings before interest and taxes - прибыль до вычета процентов и налогов) и EBITDA (earnings before interest, taxes, depreciation and amortization - прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) не установлены международными стандартами финансовой отчетности или национальными стандартами западных стран в качестве обязательных показателей.

Эти и некоторые другие показатели называются non-GAAP financial measures («показатели, не являющиеся финансовыми величинами US GAAP»).

Тем не менее, и EBIT, и EBITDA очень широко используются аналитиками, инвесторами и другими заинтересованными лицами для оценки финансового положения и стоимости компаний.

Неотъемлемым атрибутом свободы предпринимательства является ответственность участников рынка за своё экономическое поведение.

Если предприниматель (или возглавляемая им компания) берёт на себя какие-то финансовые обязательства, ожидают, что они будут выполнены в полном объёме. Если этого не произойдёт, у доверчивых контрагентов могут возникнуть аналогичные проблемы, связанные с невозможностью оплатить уже собственные счета.

Чтобы можно было с большой долей достоверности просчитывать коммерческие риски, в системе МСФО был разработан и введён показатель EBITDA, который демонстрирует платежеспособность компаний и используется для оценки стоимости предприятий.

EBITDA – это аббревиатура английского названия Earnings Before Interest, Dividend, Tax and Amortization , что переводится как «Прибыль до уплаты процентов налога на дивиденды и амортизация» . Фактически это валовая прибыль предприятия, которая берётся в «грязном» виде, до всех причитающихся выплат – налоговых, амортизационных, процентов по займам и дивидендов.

Этим экономическим показателем пользуются во всём мире. Он не входит в бухучёт, являясь чисто экономическим параметром оценки прибыльности компании, её привлекательности для приобретения, инвестирования либо поглощения. Считается, что этот способ позволяет получить непредвзятую оценку, без учёта влияния на деятельность предприятия кредитных задолженностей, налоговых ставок и т.д.

Для всего мира EBITDA является общепринятым показателем, используя который, можно получить объективное представление о прибыльности того или иного предприятия, независимо от того, где оно расположено – в жаркой Африке или заснеженной Гренландии. Базой для расчёта EBITDA служат следующие показатели финансовой отчётности:

В мировой экономической практике EBITDA демонстрирует операционные результаты компании, приравниваясь к финансовому операционному потоку. Это означает, что EBITDA является показателем дохода компании, выраженного в виде денежных средств, вырученных предприятием в течение рассматриваемого отчётного периода. С его помощью нередко определяется рентабельность инвестиций, сделанных в собственные производственные мощности либо торговые точки, т.е. «в себя».

Расчёт EBITDA для российского предприятия будет достоверным только в том случае, когда для него используется отчётность по международному стандарту МСФО. Так как российский стандарт бухотчётности РСБУ существенно отличается от международного, подсчитать EBITDA на основании этих данных можно только приблизительно по формуле:

EBITDA = ПР + АО

ПР – прибыль, получаемая от реализации продукции;

АО – амортизационные отчисления предприятия.

Он показывает размер прибыли, получаемой до совершения налоговых выплат и амортизационных расходов на основные средства.

Проведение финансового анализа сегодня невозможно без EBITDA и EBIT (прибыли до налоговых и процентных платежей), EBT (прибыли до выплат всех положенных налогов), NOPLAT (показателя чистой прибыли без налогов) и OIBDA (показателя операционной прибыли, взятой без амортизационных выплат).

Если говорить очень просто, то EBITDA – это разница между суммой, которую предприятие выручило, продавая свои изделия за какой-то период времени, и его расходами за тот же период. Ведь каждому понятно, что на вырученные от продажи своей продукции деньги предприятие закупает сырьё, платит зарплаты рабочим и налоги в казну. Та часть, которая остаётся после всех выплат – и есть EBITDA.

Не все на Западе согласны с тем, что EBITDA является объективным показателем прибыльности. Миллиардер У. Баффет считает, что из-за игнорирования в расчётах средств, которые тратятся компанией на приобретение активов, учёт всех аспектов её деятельности остаётся неполным.

Имеющееся в данный момент у компании оборудование со временем изнашивается и устаревает, поэтому закупки новых станков, инструмента и технологических линий являются постоянной статьёй расходов предприятия, желающего работать стабильно. Отсутствие этих затрат в EBITDA приводит к неоправданному завышению показателя прибыльности. В то же время как отраслевой показатель эффективности работы отдельно взятой компании он достаточно информативен.

EBIT, или так называемая операционная прибыль – это промежуточный показатель для финансовых аналитиков, который показывает размер прибыли, взятой до уплаты всех положенных налогов и процентов. Размер EBITDA вычисляется на основе EBIT, который «очищается» от всех текущих выплат и даёт возможность оценивать прибыльность независимо от привходящих непостоянных факторов (долгов и кредитов, инвестиций, налогообложения).

С помощью EBITDA обычно сравнивают предприятия, работающие в одной отрасли, принимая во внимание только вид их деятельности и реальные операционные поступления.