При расчете величины НДС важнейшим первичным документом является счет-фактура. От его правильного оформления зависит работа всей цепочки движения товара, и связанные с этим и .

Некоторых участником коммерческих отношений интересует: работаем без , нужно ли выписывать счет-фактуру? и что делать, если такая получена? Давайте узнаем об этом, а также о других важных нюансах в этой сфере.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа.

Или позвоните нам по номеру:

8 804 333 71 85

(Звонок Бесплатный)

Это быстро и бесплатно

!

Составление документа

Законодательное регулирование

Порядок и правила составления счета-фактуры установлены Налоговым кодексом и соответствующими постановлениями Правительства. И отступать от них нельзя. Любые отклонения, помарки и неточности вызывают повышенное внимание у инспекторов ФНС. И могут быть использованы для отказа в налоговом вычете НДС без правильно оформленного счета-фактуры. Поэтому правила заполнения данного документа надо изучить и безоговорочно выполнять.

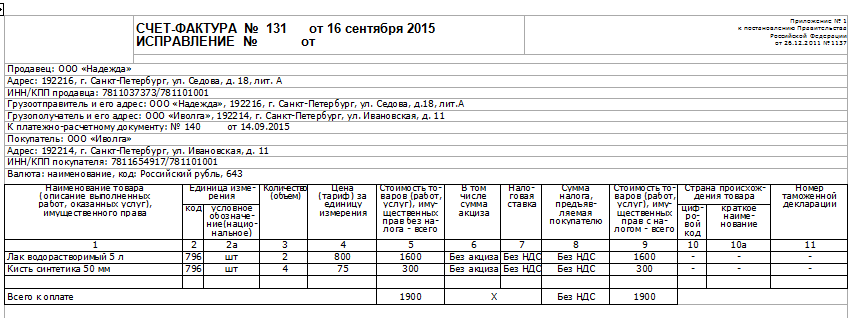

Образцы счетов-фактур для и с и без НДС вы найдете ниже. Про заполнение счета-фактуры без НДС и с таковым рассмотрено далее.

Нулевой счёт-фактура и ставка НДС 0% рассмотрены в данном видео:

Базовые требования

- Форма у бланка типовая. Первоисточник – приложение к постановлению за номером 1137 (Правительства РФ).

- Заполнение реквизитов у счета-фактуры на товар или услуги (пункт 5 169-ой статьи НК) и на аванс (пункт 5.1 169-ой статьи НК) различается. Поэтому если есть сомнения в правильности лучше уточнить.

- Счет-фактура по НДС может быть исполнена на бумаге с ручным или машинным заполнением, или предоставлена в электронном варианте.

- Если есть необходимость внесения дополнительной информации, непредусмотренной формой бланка, то ее можно вписывать или перед таблицей, или ниже подписей при наличии там свободного места.

- Покупатель обязан проверять достоверность сведений, которые заносит в счет-фактуру продавец. Поэтому при заключении договора надо требовать копии учредительских и налоговых документов.

- Если компания освобождена от уплаты НДС, то это должно отражаться и при составлении счета-фактуры. Поэтому документы выписанные несколько отличаются от документов «льготников».

О том, что делать, если ИП, ООО илии иногой субъект выставил счет-фактуру с НДС, расскажем ниже.

Счет-фактура с НДС

Счет-фактура состоит из трех блоков, к заполнению каждого из которых предъявляются особые требования. Это:

- Верхняя часть (шапка).

- Таблица.

- Подписи.

Верхняя часть

- В первой строке пишется номер счета и дата на день его выписки. Нумерация документов должна идти по возрастающей в течение года или квартала, хотя на уровне законодательства такой порядок не установлен.

- Следующая строка заполняется, в случае если в счет-фактуру вносились корректировки. При их отсутствии ставится прочерк.

- В строке «Продавец» наименование должно соответствовать учредительным документам (полное или сокращенное).

- То же самое касается и его адреса в следующей строчке.

- Далее заносится ИНН/КПП.

- Если грузоотправитель и продавец составляют одно лицо, то достаточно написать «он же», в противном случае требуется полное наименование.

- Затем идут полные реквизиты грузополучателя (наименование и адрес).

- В этой строчке заполняется номер документа, подтверждающего факт оплаты сделки и дата этой оплаты.

- Следующие три строчки посвящены покупателю, и в них последовательно заносится официальное наименование, «правильный» адрес и ИНН/КПП вашего партнера по сделке. Эти строчки заполняются, даже если покупатель совпадает с грузополучателем.

- И в последней строке верхней части указывается валюта, в которой проводился расчет и ее код по классификатору. Это надо сделать даже при бартерных операциях.

Таблица

Таблица заполняется построчно. Каждая позиция товара – отдельной строкой.

- Левый столбец – наименование товара. Оно должно полностью совпадать с наименованием в накладной на груз. Сокращения допускаются.

- Затем две колонки, связанные с единицами измерения. В первой код по классификатору, во второй – условное обозначение, при отсутствии которого ставится прочерк.

- Правее записывается количество в единицах, обозначенных в предыдущих столбиках.

- Следом – цена одной единицы.

- Затем – стоимость всей партии без НДС.

- Для подакцизной продукции в следующем столбце указывается величина акцизного сбора, в противном случае делается запись «без акциза».

- Правее место для записи ставки НДС (0%, 10% или 18%).

- И далее сумма налога на всю партию.

- И завершает общую часть таблицы стоимость товара с НДС.

- Три последующих колонки предназначены для продукции, имеющей иностранное происхождение. Там последовательно записываются: код страны-производителя, краткое название и номер (таможенной).

Корректировочный счет-фактура в декларации по НДС, внесения исправлений них — все это рассмотрено в данном видеоролике:

Подписи

Последнее по расположению, но не по значению – это подписи. Здесь правила такие:

- У организаций счет-фактуру подписывает руководитель и главный бухгалтер.

- Или сотрудники, уполномоченные специальным приказом. В этом случае нужна доверенность.

- Указываются: фамилия, инициалы и должность подписантов.

- Если счет-фактуру выписал ИП, то кроме своих инициалов он указывает реквизиты своего свидетельства. В данном случае подпись главбуха не требуется.

При электронном варианте в любом случае достаточно одной электронной подписи (ЭЦП).

О том, нужна ли счет фактура, если нет НДС, читайте ниже.

СФ без НДС

Счет-фактура без НДС заполняется точно так же, за одним исключением. В столбцах таблицы «Налоговая ставка» и «Сумма налога к покупателю» надо делать запись «без НДС» по каждой позиции товара.

Счет-фактура без НДС

Важные нюансы

Для того чтобы в ФНС не было даже малейших шансов придраться к счету-фактуре при ее заполнении надо учитывать многие нюансы. Вот некоторые из них:

- В колонке наименование товара должно стоять общепринятое, понятное название, а не код или техническое обозначение.

- Если товары отечественного производства, вместо страны происхождения можно ставить прочерк или указывать Россия.

- В графе дата число должно совпадать с датой отгрузки, даже если фактически счет-фактура выписывалась позже.

- В счете-фактуре на услуги столбец «Единица измерения» можно не заполнять.

- Наличие штампа или печати не обязательно при наличии таковых в накладной.

- Наличие КПП и расшифровка подписей на счете-фактуре обязательны.

- Факсимильные подписи не допускаются.

- В счете фактуре без НДС В столбцах 7 и 8 ставить «0» вместо «без НДС» недопустимо. Это быстро и бесплатно !

Бухгалтеры часто сталкиваются с контрагентами, которые просят выставить им счета-фактуры с пометкой «Без НДС». Зачем им это нужно, ведь права на вычет «входного» налога такой счет-фактура все равно не дает?

Счет-фактура при УСН без НДС в 2018 году

Сразу скажем, что выполнять подобные просьбы вы не обязаны. Ведь «упрощенцы» не признаются плательщиками НДС и счета-фактуры даже с указанием «Без налога» выписывать не должны (п. 2 и 3 ст. 346.11 НК РФ). Вашим покупателям для оплаты и оприходования покупки будет достаточно выставленных вами счетов на оплату, накладных или актов.

Если все же убедить контрагента не представляется возможным и он хочет иметь от вас счет-фактуру без НДС, так и быть - выпишите ему этот документ, обязательно указав в нем, что покупка без налога. При таком оформлении у вас не возникнет обязанности по уплате налога на добавленную стоимость. И декларацию по НДС тоже представлять не придется. Ведь налог в счете-фактуре выделять вы не будете (абз. 1 п. 4 и абз. 1 п. 5 ст. 174, п. 5 ст. 173 НК РФ). Также не выделяйте НДС в «первичке» и договоре с контрагентом. В крайнем случае напишите, что цена в себя такой налог не включает.

Регистрировать выставленные счета-фактуры в журнале учета счетов-фактур или каком-то подобном сводном регистре вам не нужно. Хотя при желании, конечно, вы вправе это делать. За основу можете взять форму журнала учета счетов-фактур, предусмотренную постановлением Правительства РФ от 26.12.2011 № 1137.

Заметьте: ставить в счете-фактуре вместо пометки «Без НДС» ставку 0% небезопасно. А точнее - делать так вы вообще не вправе. Поскольку нулевая ставка - это реальная ставка, применять которую могут плательщики НДС в отношении экспортных операций. И она должна подтверждаться определенными документами, которые налогоплательщик представляет в налоговую инспекцию вместе с декларацией по НДС (ст. 164 и 165 НК РФ).

Счет-фактура без НДС должен оформляться, если фирма или ИП использует право на освобождение от НДС. Рассмотрим, чем отличается порядок оформления счета-фактуры без НДС от обычного, и узнаем, где найти его бланк.

Когда нужен счет-фактура без НДС

Обязанность по оформлению счета-фактуры без НДС существует только тогда, когда у налогоплательщика-продавца есть освобождение от НДС по ст. 145 НК РФ (п. 5 ст. 168 НК РФ). Не платить НДС по ст. 145 НК РФ фирмам или ИП можно, если за три месяца подряд они получают выручку не больше 2 млн руб. и не продают подакцизные товары. Такие налогоплательщики должны:

- уведомить ИФНС о намерении не платить НДС;

- применять освобождение не менее 12 подряд идущих календарных месяцев, если не создадутся условия утраты права на него;

- по окончании 12 календарных месяцев подтвердить в ИФНС, что в течение этого срока права на освобождение они не теряли, и подать уведомление о продлении права на освобождение от уплаты НДС или отказаться от этого права.

В остальных случаях налогоплательщик не обязан, но вправе создавать такой документ, если считает это удобным (письмо Минфина России от 15.02.2017 № 03-07-09/8423). Например, если по ст. 149 НК РФ от НДС освобождается не весь реализуемый товар, а только его часть, то оформление счетов-фактур без НДС может иметь смысл в следующих ситуациях:

- Если отгрузка товара, не облагаемого НДС, идет вместе с отгрузкой товара, облагаемого НДС, то накладная будет общей. На основании этой накладной бухгалтерская программа автоматически сформирует счет-фактуру с той же итоговой суммой отгрузки. Это в результате существенно облегчает любую проверку данных при работе с документами и их подбор по запросам ИФНС.

- Если отдельная отгрузка полностью сформирована из товара, не подлежащего налогообложению, то формирование счета-фактуры по ней даст возможность сохранить соответствие нумерации отгрузочных документов (накладных, актов) и выписанных к ним счетов-фактур. В итоге по каждой отгрузке будут сформированы удобные в работе комплекты документов, в которых совпадают номера, даты и суммы.

Как освободиться от уплаты НДС, читайте в статье .

Как заполнить счет фактуру без НДС

Счет-фактура без НДС 2017- 2018 годов заполняется по тем же правилам, которые установлены для оформления обычных счетов-фактур, содержащих НДС. Правила эти содержатся в разделе 2 приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137 и с 01.10.2017 в значительной мере обновлены.

Порядок оформления заголовочной части счета-фактуры без НДС не имеет особых отличий от обычного. Единственное различие состоит в том, что в графах основной таблицы, предназначенных для указания ставки налога и его суммы, рассчитанной по этой ставке, в счете-фактуре, составляемом без НДС, делается запись «Без НДС» (подп. «ж» и «з» п. 2 раздела 2 приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137). Причем запись может быть проставлена любым способом — на компьютере, от руки, при помощи штампа.

С учетом вышеизложенных ситуаций, в которых возникает необходимость или потребность выставления счета-фактуры без НДС, вариантов его оформления может быть два:

- С записью «Без НДС» в соответствующих графах оформляются все строки основной таблицы счета-фактуры и итоговая часть графы 8 по строке «Всего к оплате». Это будет иметь место, если все объекты продажи или налогоплательщик освобождены от НДС.

- С записью «Без НДС» в одной или нескольких строках таблицы при том, что в иных ее строках ставка и сумма НДС присутствуют. Такое может быть при продаже объектов, не облагаемых НДС, одновременно с товаром, подлежащим налогообложению, налогоплательщиками, работающими с НДС. Итоговая сумма налога (строка «Всего к оплате») для данной ситуации будет просчитана без учета данных по строкам, в которых есть запись «Без НДС».

Также в обычном порядке оформляются и подписи на счете-фактуре. При этом факсимильное их проставление не допускается.

О неприемлемости использования факсимильных подписей при оформлении счетов-фактур читайте в материале .

С соблюдением вышеуказанных особенностей налогоплательщики, освобожденные от уплаты НДС, при необходимости оформляют счета-фактуры на поступившие авансы.

Где найти образец и форму счета-фактуры

Бланк счета-фактуры утвержден постановлением Правительства РФ от 26.12.2011 № 1137, в которое в 2017 году дважды внесены изменения, отразившиеся на форме этого бланка, что привело к тому, что 2017 год разделился на 3 периода, потребовавших применения разных видов бланков: